Die Zahlen sprechen für sich: Von den 100 Milliarden Euro, die die EU-Staaten seit dem Konfliktbeginn investiert haben, flossen mehr als 80 Prozent an Anbieter außerhalb der Union, vorrangig an US-Firmen. In einer Zeit, in der Europa nach größerer Souveränität strebt, ist diese Lage unhaltbar und verlangt nach einem Strategiewechsel.

Die Europäische Kommission hat daraufhin einen Anstoß zur Förderung der Verteidigungsproduktion innerhalb der EU gegeben. Das Ziel ist klar: die Abhängigkeit von externen Lieferanten zu verringern und das Verteidigungshandelsdefizit zu den USA auszubalancieren. Diese Entscheidung gewinnt an Gewicht vor dem Hintergrund von Donald Trumps Kritik an europäischen NATO-Mitgliedern als säumige Zahler und der Andeutung, dass der US-Schutz möglicherweise nicht mehr selbstverständlich ist.

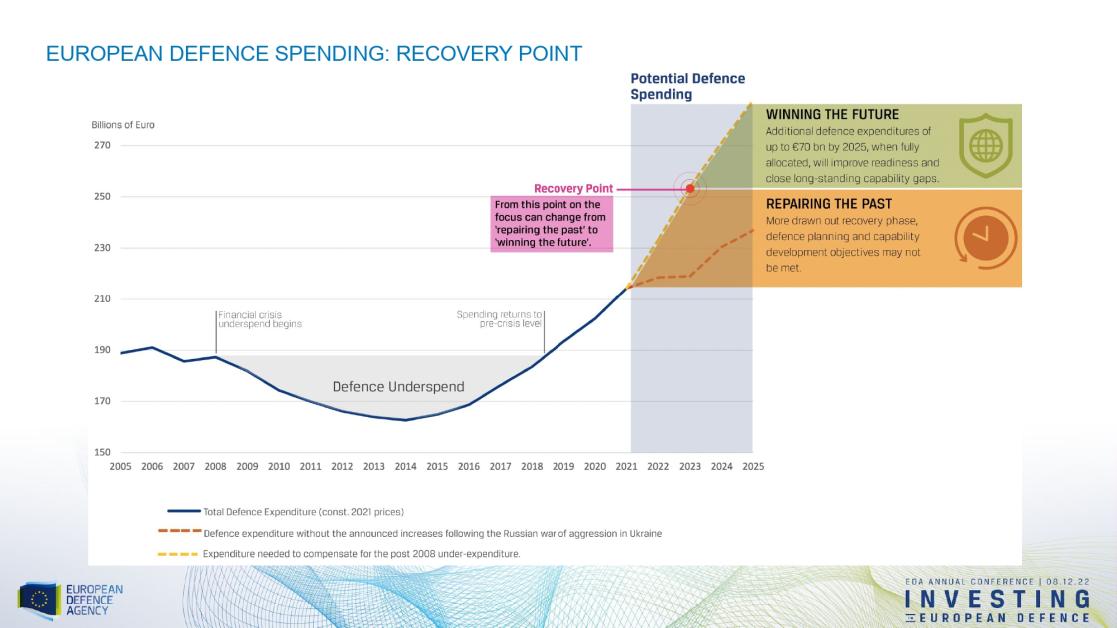

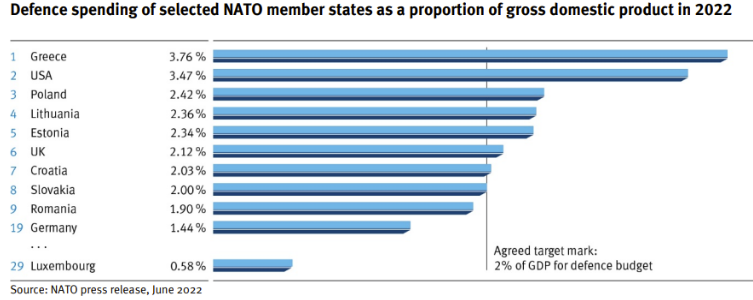

Europa, sich seiner Verantwortung innerhalb der NATO bewusst, verpflichtet sich dazu, 2 Prozent seines BIP für Verteidigungszwecke zu investieren. Schon 2022 stiegen die Militärausgaben um 13 Prozent auf 345 Milliarden Dollar – ein Niveau, das an die Investitionen der Hochphase des Kalten Krieges erinnert und eine Abkehr von einem Jahrzehnt der Unterfinanzierung darstellt. Es gilt, Rückstände aufzuholen, Arsenale zu modernisieren, Ausrüstungen zu erneuern und sich auf zukünftige Technologieinvestitionen einzustellen.

In dieser Phase der militärischen Aufrüstung sind europäische Verteidigungsunternehmen gefragt, die neue Investitionswelle für sich zu nutzen. Rheinmetall als Industrieunternehmen ist aufgrund des Krieges in der Ukraine aus der relativen Anonymität herausgetreten. Zuvor eher unauffällig, mit einem Fuß im Automobilsektor und dem anderen in der Verteidigung, zieht es nun die volle Aufmerksamkeit auf sich.

Unternehmensprofil

Rheinmetall, 1889 gegründet, ist ein deutscher Industriekonzern, der mittlerweile vorrangig als Verteidigungsprimus bekannt ist. Der Konzern ist zudem im Automobilbereich aktiv, der historisch über 40 Prozent des Umsatzes ausmachte – ein Sektor mit bescheidenem Wachstum und schmalen Margen. Die geopolitische Krise fungierte als Katalysator für Rheinmetalls Wandel, wobei der Automobilsektor zugunsten des Verteidigungsbereichs schrumpfte – einem Sektor, der nun von stärkerem Wachstum und deutlich besseren Margen profitiert.

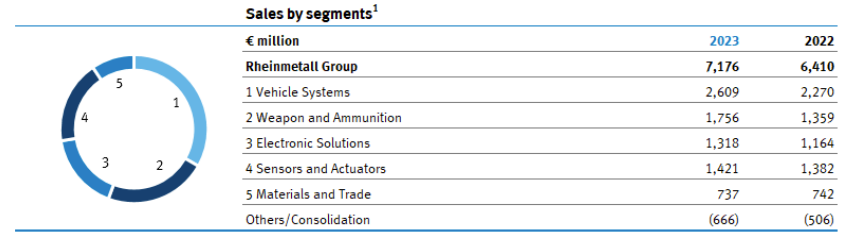

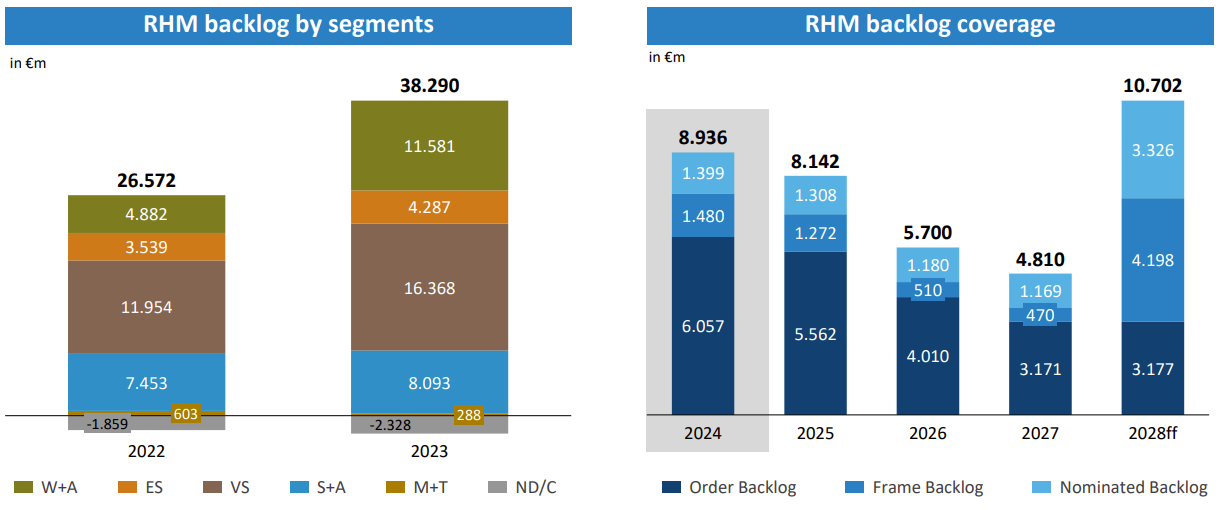

Der Konzern ist in fünf Hauptsparten gegliedert: Fahrzeugsysteme, Waffen und Munition, Elektronische Lösungen, Sensoren und Aktuatoren sowie Materialien und Handel.

Die Sparte Fahrzeugsysteme macht 36,3 Prozent des Umsatzes aus und umfasst die Entwicklung, Herstellung und Wartung von taktischen und logistischen Militärfahrzeugen, inklusive Kampfpanzern und Truppentransportern.

Waffen und Munition tragen mit 24,5 Prozent zum Umsatz bei und bieten ein breites Spektrum an Produkten, von Waffen über Munition bis hin zu Schutz- und Antriebssystemen.

Elektronische Lösungen, die 18,3 Prozent des Umsatzes ausmachen, beinhalten integrierte Elektroniksysteme, Luftverteidigung und Radar.

Der Bereich Sensoren und Aktuatoren, mit einem Anteil von 19,8 Prozent am Umsatz, fokussiert sich auf Komponenten für die Automobilindustrie, insbesondere im Hinblick auf Emissionsreduktion und Kraftstoffeffizienz.

Die Sparte Materialien und Handel, die 10,2 Prozent des Umsatzes einbringt, ist im internationalen Handel tätig und liefert Spezialmaterialien sowie Hightech-Komponenten.

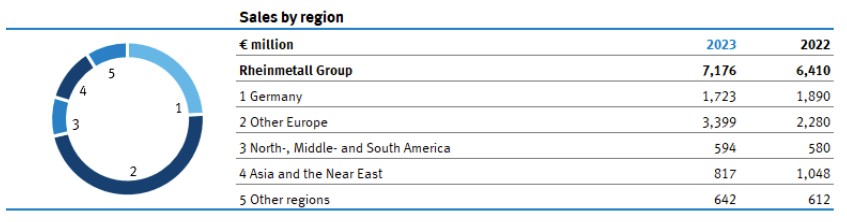

Rheinmetall generiert 24 Prozent seines Umsatzes im Heimatmarkt. Der restliche europäische Markt ist mit 47,3 Prozent der Hauptabsatzmarkt, während Asien, Australien und Amerika mit 11,2, 8,9 und 8,2 Prozent ebenfalls bedeutende Umsatzanteile beisteuern.

Finanzlage

Mit einer Marktkapitalisierung von 18,2 Milliarden Dollar Anfang 2024 positioniert sich die Rheinmetall AG als stabile Größe im Verteidigungssektor. Das Kurs-Gewinn-Verhältnis (KGV) liegt bei 21, ein Wert, der nach dem Ausbruch des Krieges in der Ukraine aufgrund des Umsatzwachstums und positiver Zukunftserwartungen deutlich angestiegen ist.

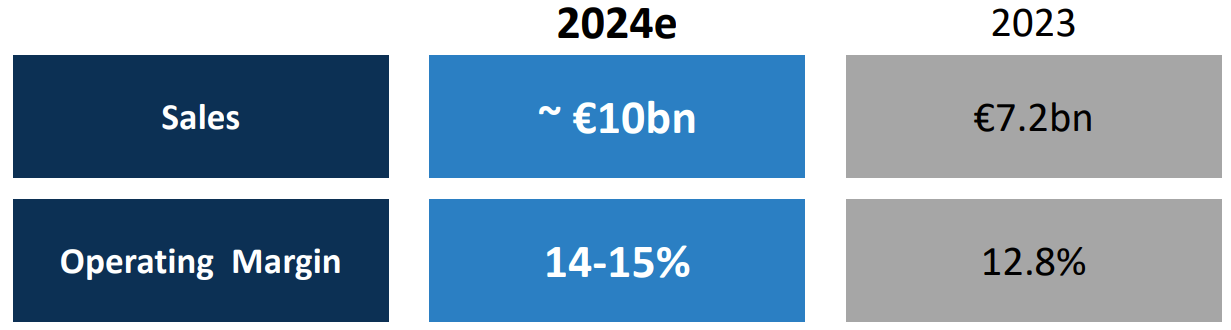

Seit 2021 verzeichnete Rheinmetall ein durchschnittliches jährliches Wachstum von 12,3 Prozent. Mit einem für 2024 prognostizierten Umsatz von 10 Milliarden Euro wird ein CAGR von 20,9 Prozent über drei Jahre erwartet.

Der Umsatz für 2023 lag bei 7,2 Milliarden Euro. Während dieser stabil blieb, stiegen die Nettomargen kontinuierlich von 0,63 Prozent im Jahr 2013 auf 8,1 Prozent im Jahr 2023, was einem beeindruckenden CAGR von 32,8 Prozent über ein Jahrzehnt entspricht.

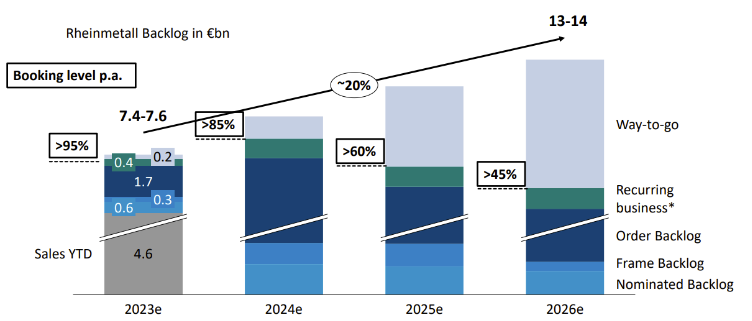

In einem geopolitisch angespannten Klima erreichte Rheinmetall 2023 einen Rekordauftragsbestand von 38,3 Milliarden Euro. Das Jahr war gekennzeichnet durch ein Umsatzwachstum von 11,9 Prozent, einen Anstieg der operativen Margen um 19,4 Prozent und eine Zunahme des Gewinns pro Aktie (EPS) um 34 Prozent.

Für 2024 erwartet das Unternehmen einen Umsatzanstieg von 39 Prozent und eine Verbesserung der operativen Marge um zwei Prozentpunkte. Die besonders profitable Sparte Waffen und Munition mit einer operativen Marge von 23 Prozent soll auf 55 bis 65 Prozent wachsen.

In den vergangenen zehn Jahren hat Rheinmetall 700 Millionen Euro an Dividenden ausgeschüttet, was einer Ausschüttungsquote von 30 Prozent entspricht.

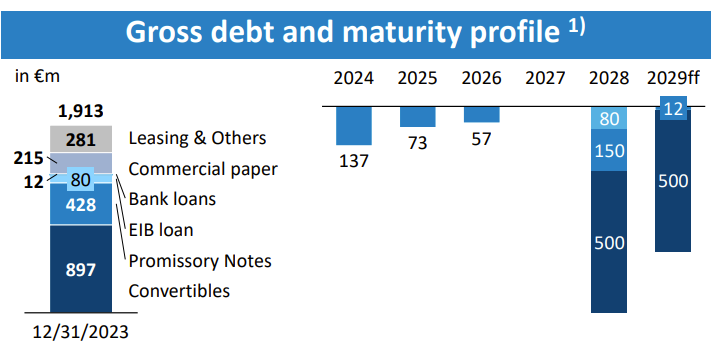

Das Unternehmen weist Schulden in Höhe von 1,9 Milliarden Euro aus, von denen 410 Millionen Euro im Jahr 2024 fällig werden. Diese Schulden umfassen auch Verbindlichkeiten aus der Übernahme von Expal Systems, einem spanischen Hersteller von Sprengstoffen und Munition, für 1,2 Milliarden Euro im Jahr 2023.

Trotzdem ist die finanzielle Position von Rheinmetall stark, mit über 850 Millionen Euro an verfügbaren Liquiditätsreserven und einem operativen freien Cashflow von 356 Millionen Euro, der 2023 generiert wurde. Dies stärkt die Fähigkeit des Unternehmens, seinen finanziellen Verpflichtungen nachzukommen.

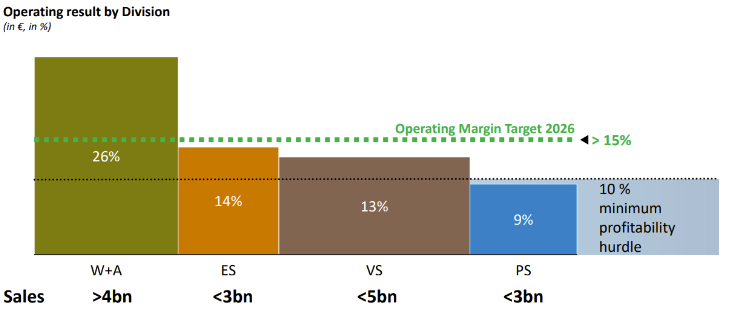

Rheinmetall hat sich zum Ziel gesetzt, im Jahr 2026 einen Umsatz von 14 Milliarden Euro zu generieren. Mehr als die Hälfte dieses Betrags ist bereits durch laufende Verträge und wiederkehrende Einnahmen gesichert. Das Unternehmen plant zudem, seine Margen zu steigern, mit dem Ziel, in jedem seiner Segmente bis 2026 eine operative Marge von mindestens 15 Prozent zu erreichen.

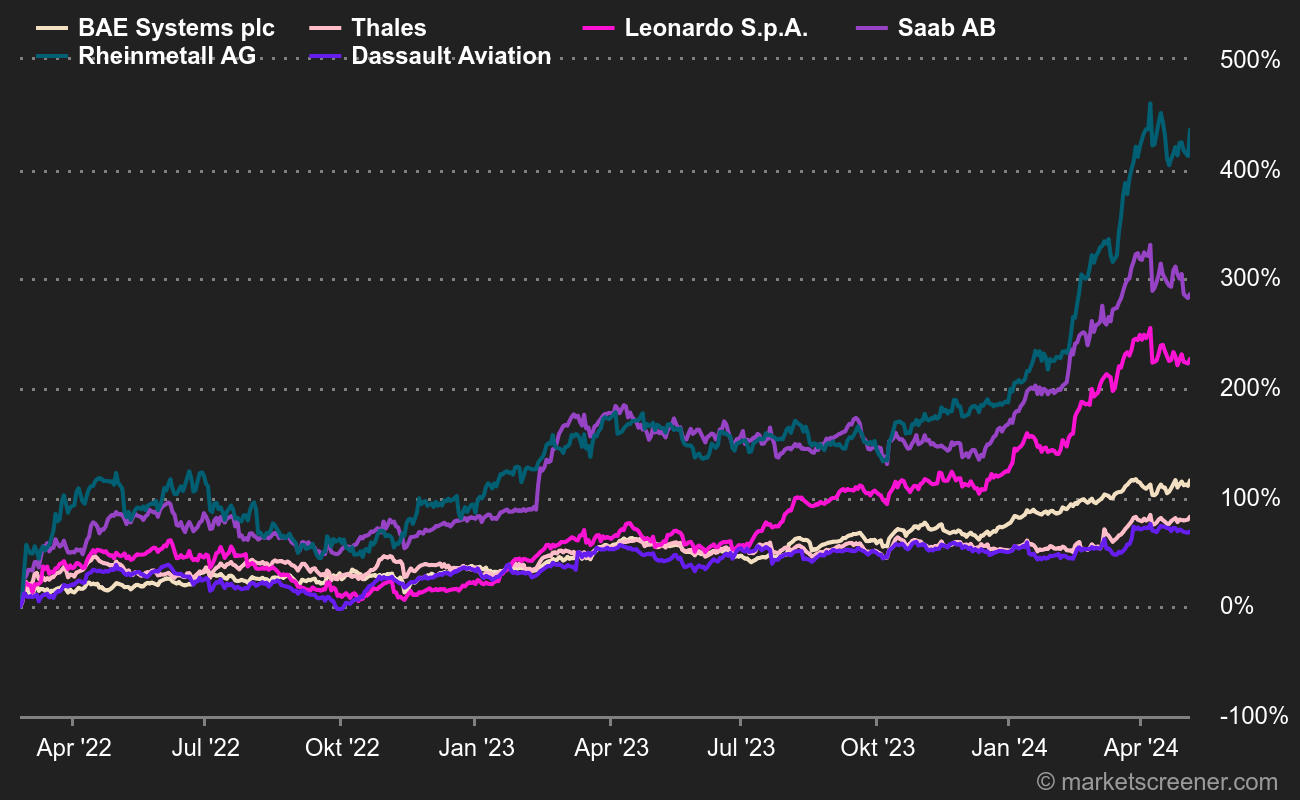

Seit der russischen Invasion in der Ukraine am 20. Februar 2022 legt Rheinmetall eine beeindruckende Börsenentwicklung hin: mit einem Anstieg von über 300 Prozent – eine der stärksten Performances am Markt.

Angesichts wachsender geopolitischer Spannungen intensiviert Europa seine Bemühungen, die militärische Eigenständigkeit zu stärken. Rheinmetall, als Schlüsselakteur in diesem Bereich, profitiert von der Neuausrichtung der Verteidigungsbudgets. Die positive Dynamik spiegelt sich in einer starken Börsenperformance, einem stetig wachsenden Auftragsbestand und seit über einem Jahrzehnt ansteigenden Margen wider. Diese Schlüsselindikatoren haben uns dazu veranlasst, Rheinmetall in unser Europa-Investorportfolio aufzunehmen.

Überzeugt von der Branchenentwicklung positionierten wir uns zudem Anfang März in Indra Sistemas, einen weiteren strategischen Akteur im europäischen Verteidigungssektor, und diversifizieren damit unser Engagement in diesem Segment. Unsere ausführliche Aktienempfehlung zu Indra Sistemas finden Sie hier.