Mynaric AG

Gilching

ISIN DE000A0JCY11

Eindeutige Kennung des Ereignisses: M0Y072022oHV

Einladung zur Hauptversammlung

Hiermit laden wir unsere Aktionäre zur ordentlichen Hauptversammlung ein, die

am 14. Juli 2022 um 13:00 Uhr (MESZ)

als virtuelle Hauptversammlung ohne physische Präsenz

der Aktionäre oder ihrer Bevollmächtigten

stattfindet.

Die Hauptversammlung wird für unsere Aktionäre und ihre Bevollmächtigte live im Internet übertragen. Die Stimmrechtsausübung

erfolgt ausschließlich im Weg der elektronischen Briefwahl oder durch Vollmachtserteilung an die von der Gesellschaft benannten

Stimmrechtsvertreter. Ort der Hauptversammlung im Sinne des Aktiengesetzes ist der Sitz der Gesellschaft: Dornierstraße 19,

82205 Gilching.

I.

Tagesordnung der Hauptversammlung

| 1. |

Vorlage des festgestellten Jahresabschlusses der Gesellschaft und des gebilligten Konzernabschlusses zum 31. Dezember 2021,

des Lageberichts für den Konzern sowie des Berichts des Aufsichtsrats für das Geschäftsjahr 2021 Eine Beschlussfassung zu diesem Tagesordnungspunkt 1 wird nicht erfolgen. § 175 Abs. 1 Satz 1 Aktiengesetz (AktG) sieht lediglich

vor, dass der Vorstand die Hauptversammlung zur Entgegennahme u.a. des festgestellten Jahresabschlusses und bei einem Mutterunternehmen

auch zur Entgegennahme des vom Aufsichtsrat gebilligten Konzernabschlusses und des Konzernlageberichts einzuberufen hat. Gemäß

§§ 175 Abs. 2, 176 Abs. 1 Satz 1 AktG hat der Vorstand der Hauptversammlung u.a. den Jahresabschluss, den Bericht des Aufsichtsrats

sowie bei einem Mutterunternehmen auch den Konzernabschluss, den Konzernlagebericht und den Bericht des Aufsichtsrats zugänglich

zu machen.

Sämtliche vorstehenden Unterlagen sind vom Tag der Einberufung an sowie während der Hauptversammlung über die Internetseite

der Gesellschaft unter

| http://www.mynaric.com/hv |

zugänglich. | | 2. |

Beschlussfassung über die Entlastung der Mitglieder des Vorstands für das Geschäftsjahr 2021 Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2021 amtierenden Mitgliedern des Vorstands für dieses Geschäftsjahr

Entlastung zu erteilen.

| | 3. |

Beschlussfassung über die Entlastung der Mitglieder des Aufsichtsrats für das Geschäftsjahr 2021 Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2021 amtierenden Mitgliedern des Aufsichtsrats für dieses Geschäftsjahr

Entlastung zu erteilen.

| | 4. |

Beschlussfassung über die Wahl des Abschlussprüfers und des Konzernabschlussprüfers für das Geschäftsjahr 2022 Der Aufsichtsrat schlägt vor, KPMG AG Wirtschaftsprüfungsgesellschaft, Klingelhöferstraße 18, 10785 Berlin, zum Abschlussprüfer

und Konzernabschlussprüfer für das Geschäftsjahr 2022 zu wählen.

| | 5. |

Nachwahlen zum Aufsichtsrat Der Aufsichtsrat der Gesellschaft setzt sich gemäß § 9 Abs. 1 der Satzung in Verbindung mit §§ 95 Satz 2, 96 Abs. 1, 101 Abs.

1 AktG aus fünf von der Hauptversammlung gewählten Mitgliedern zusammen.

Das bisherige Mitglied des Aufsichtsrats Herr Gerd Gruppe hat sein Amt als Mitglied des Aufsichtsrats der Mynaric AG mit Wirkung

zum 5. Oktober 2021 niedergelegt. Seit dem 13. Oktober 2021 gehört an seiner Stelle Herr Hans Königsmann dem Aufsichtsrat

der Mynaric AG an, der im Wege der gerichtlichen Bestellung befristet bis zur Beendigung der ordentlichen Hauptversammlung

der Mynaric AG am 14. Juli 2022, zu der hiermit eingeladen wird, zum Mitglied des Aufsichtsrats bestellt wurde.

Ferner hat das bisherige Mitglied des Aufsichtsrats Herr Thomas Hanke sein Amt als Mitglied des Aufsichtsrats der Mynaric

AG mit Wirkung zum 24. Juni 2021 niedergelegt. Seit dem 30. Juli 2021 gehört an seiner Stelle Herr Vincent Wobbe dem Aufsichtsrat

der Mynaric AG an, der ebenfalls im Wege der gerichtlichen Bestellung befristet bis zur Beendigung der ordentlichen Hauptversammlung

der Mynaric AG am 14. Juli 2022, zu der hiermit eingeladen wird, zum Mitglied des Aufsichtsrats bestellt wurde.

Es ist daher vorgesehen, Nachwahlen für die beiden vorzeitig ausgeschiedenen Aufsichtsratsmitglieder Herrn Gerd Gruppe und

Herrn Thomas Hanke durchzuführen.

Nachwahlen erfolgen gemäß § 9 Abs. 4 Satz 1 der Satzung der Mynaric AG für die restliche Amtsdauer des ausgeschiedenen Mitglieds.

Es ist daher vorgesehen, Herrn Hans Königsmann für die restliche Amtsdauer von Herrn Gruppe und Herrn Vincent Wobbe für die

restliche Amtsdauer von Herrn Hanke in den Aufsichtsrat zu wählen. Herr Gerd Gruppe und Herr Thomas Hanke wurden jeweils für

eine Amtszeit bis zur Beendigung der Hauptversammlung gewählt, die über die Entlastung des Aufsichtsrats für das Geschäftsjahr

2022 beschließt (also voraussichtlich bis zur Beendigung der ordentlichen Hauptversammlung 2023).

Der Aufsichtsrat schlägt vor, | a. | Hans Königsmann, Raumfahrtingenieur, vormals Vice President of Flight Reliability bei SpaceX, wohnhaft in Los Angeles/Vereinigte

Staaten von Amerika, als Nachfolger für Herrn Gerd Gruppe in den Aufsichtsrat zu wählen.

| | b. | Vincent Wobbe, Head of Public Markets Investments, Apeiron Investment Group, wohnhaft in London/Vereinigtes Königreich, als

Nachfolger für Herrn Thomas Hanke in den Aufsichtsrat zu wählen.

|

Die Wahl erfolgt jeweils mit Wirkung ab Beendigung der ordentlichen Hauptversammlung vom 14. Juli 2022, zu der hiermit eingeladen

wird, und satzungsgemäß für den Rest der Amtszeit des jeweils ausgeschiedenen Aufsichtsratsmitglieds, d.h. jeweils bis zum

Ablauf der Hauptversammlung, die über die Entlastung des Aufsichtsrats für das Geschäftsjahr 2022 beschließt.

Die vorgeschlagenen Personen haben die nachfolgend aufgeführten Mitgliedschaften in anderen gesetzlich zu bildenden Aufsichtsräten

und in vergleichbaren in- und ausländischen Kontrollgremien von Wirtschaftsunternehmen inne:

| a. | Hans Königsmann:

Mitgliedschaften in anderen gesetzlich zu bildenden Aufsichtsräten: Ab dem 1. Juni 2022

Mitglied des Aufsichtsrats der OHB SE, Bremen.

Mitgliedschaften in vergleichbaren in- und ausländischen Kontrollgremien von Wirtschaftsunternehmen: keine. | | b. | Vincent Wobbe:

Mitgliedschaften in anderen gesetzlich zu bildenden Aufsichtsräten: Mitglied des Aufsichtsrats der nextmarkets AG, Köln.

Mitgliedschaften in vergleichbaren in- und ausländischen Kontrollgremien von Wirtschaftsunternehmen: keine. |

Ausführliche Lebensläufe der vorgeschlagenen Kandidaten stehen im Internet unter | http://www.mynaric.com/hv |

zur Verfügung.

Gemäß dem Deutschen Corporate Governance Kodex werden die vorgeschlagenen Kandidaten darauf achten, dass ihnen für die Wahrnehmung

ihrer Aufgaben genügend Zeit zur Verfügung steht.

Nach Einschätzung des Aufsichtsrats stehen die vorgeschlagenen Kandidaten in keiner nach dem Deutschen Corporate Governance

Kodex offenzulegenden persönlichen oder geschäftlichen Beziehung zur Mynaric AG oder zu deren Konzernunternehmen oder den

Organen der Mynaric AG, und es besteht keine offenzulegende persönliche oder geschäftliche Beziehung zu einem wesentlich an

der Mynaric AG beteiligten Aktionär im Sinne des Deutschen Corporate Governance Kodex.

Die vorgeschlagenen Kandidaten sowie auch die nicht zur Wiederwahl anstehenden Aufsichtsratsmitglieder sind mit dem Sektor,

in dem die Gesellschaft tätig ist, vertraut. Die vorgenannten Wahlvorschläge berücksichtigen die vom Aufsichtsrat für seine

Zusammensetzung beschlossenen konkreten Ziele und streben gleichzeitig die Ausfüllung des vom Aufsichtsrat erarbeiteten Kompetenzprofils

und des Diversitätskonzepts für das Gesamtgremium an. Die Ziele für die Zusammensetzung, das Kompetenzprofil und das Diversitätskonzept

für den Aufsichtsrat sind einschließlich des Stands ihrer jeweiligen Umsetzung in der Erklärung zur Unternehmensführung gemäß

§§ 289f, 315d HGB (einschließlich Bericht über die Corporate Governance) der Gesellschaft für das Geschäftsjahr 2021 als Teil

des Geschäftsberichts veröffentlicht.

| | 6. |

Beschlussfassung über die Billigung des Vergütungssystems für den Vorstand Der Aufsichtsrat schlägt vor, das nachfolgend in Abschnitt II wiedergegebene, vom Aufsichtsrat mit Wirkung zum 1. August 2022

beschlossene Vergütungssystem für die Mitglieder des Vorstands der Mynaric AG zu billigen.

| | 7. |

Beschlussfassung über die Bestätigung der Vergütung der Aufsichtsratsmitglieder Die ordentliche Hauptversammlung vom 14. Mai 2021 hat unter Tagesordnungspunk 6 c) die Vergütung der Aufsichtsmitglieder beschlossen

(der „Beschluss über die Aufsichtsratsvergütung“). Die im Beschluss über die Aufsichtsratsvergütung geregelte Vergütung der Aufsichtsratsmitglieder soll unverändert bestätigt

werden. Der Wortlaut des Beschlusses über die Aufsichtsratsvergütung sowie das zugrundeliegende Vergütungssystem für den Aufsichtsrat

mit den Angaben gemäß §§ 113 Abs. 3 Satz 3, 87a Abs. 1 Satz 2 AktG sind nachfolgend in Abschnitt III dargestellt.

Vorstand und Aufsichtsrat schlagen vor, die im Beschluss über die Aufsichtsratsvergütung geregelte Vergütung der Aufsichtsratsmitglieder,

welcher das in nachstehend in Abschnitt III dargestellte Vergütungssystem zugrunde liegt, unverändert zu bestätigen.

| | 8. |

Beschlussfassung über die Billigung des Vergütungsberichts Vorstand und Aufsichtsrat legen der Hauptversammlung den unter Abschnitt IV wiedergegebenen, gemäß § 162 AktG für das Geschäftsjahr

2021 erstellten und von dem Abschlussprüfer der Gesellschaft geprüften Vergütungsbericht der Mynaric AG vor und schlagen vor,

den Vergütungsbericht für das Geschäftsjahr 2021 zu billigen.

| | 9. |

Beschlussfassung über eine Änderung der Satzung in Absatz 2 und Absatz 4 von § 9 (Zusammensetzung und Amtsdauer) zur Flexibilisierung

der Amtszeiten der Aufsichtsratsmitglieder und zur Anpassung der Mehrheitserfordernisse bei Nachwahlen zum Aufsichtsrat Nach derzeitiger Regelung in § 9 Abs. 2 Satz 1 der Satzung erfolgt die Wahl der Mitglieder des Aufsichtsrats jeweils für den

Zeitraum bis zur Beendigung der Hauptversammlung, die über ihre Entlastung für das vierte Geschäftsjahr ab Beginn ihrer Amtszeit

beschließt, wobei das Geschäftsjahr, in dem die Wahl erfolgt, nicht mitgerechnet wird. Ferner erfolgen Ergänzungswahlen gemäß

§ 9 Abs. 4 Satz 1 der Satzung stets für die restliche Amtszeit des ausgeschiedenen Mitglieds. Diese Regelungen sollen flexibilisiert

werden, um insbesondere auch eine Wahl für einen kürzeren Zeitraum als für den vorgenannten Zeitraum von vier Jahren zu ermöglichen

und bei Ergänzungswahlen die Amtsdauer für das nachgewählte Mitglied unabhängig von der Amtsdauer des Vorgängers festlegen

zu können.

Schließlich bedarf nach bisheriger Regelung in § 9 Abs. 4 Satz 2 der Satzung die Nachwahl für ein vorzeitig ausgeschiedenes

Mitglied des Aufsichtsrats einer qualifizierten Mehrheit von drei Vierteln der abgegebenen Stimmen, wenn die Nachwahl das

Ausscheiden eines nachgerückten Ersatzmitglieds bewirkt. Künftig soll für solche Nachwahlen die für Wahlen zum Aufsichtsrat

ansonsten geltende einfache Stimmenmehrheit ausreichen. Daher soll die Regelung in § 9 Abs. 4 Satz 2 der Satzung ersatzlos

gestrichen werden.

Vorstand und Aufsichtsrat schlagen daher vor, wie folgt zu beschließen:

Die Absätze 2 und 4 von § 9 der Satzung werden geändert und wie folgt neu gefasst: | a) |

„(2) Soweit durch die Hauptversammlung bei der Wahl kein kürzerer Zeitraum festgelegt wird, erfolgt die Wahl der Mitglieder

des Aufsichtsrats für den Zeitraum bis zur Beendigung der Hauptversammlung, die über ihre Entlastung für das vierte Geschäftsjahr

ab Beginn ihrer Amtszeit beschließt, wobei das Geschäftsjahr, in dem die Amtszeit beginnt, nicht mitzurechnen ist. Eine Wiederwahl

ist möglich.“ | | b) |

„(4) Wird ein Aufsichtsratsmitglied anstelle eines ausgeschiedenen Mitglieds gewählt, so besteht sein Amt für den Rest der

Amtsdauer des ausgeschiedenen Mitglieds fort, soweit durch die Hauptversammlung bei der Wahl kein abweichender Zeitraum festgelegt

wird, der jedoch die nach Absatz 2 Satz 1 zulässige Höchstdauer nicht überschreiten darf.“ |

| | 10. |

Beschlussfassung über die Umstellung von Inhaberaktien auf Namensaktien, die Anpassung von bedingtem Kapital und genehmigtem

Kapital sowie über entsprechende Änderungen der Satzung Derzeit ist das Grundkapital der Gesellschaft in Stückaktien eingeteilt, welche auf den Inhaber lauten. Es ist beabsichtigt,

die Aktien der Mynaric AG auf Namensaktien umzustellen. Namensaktien haben Vorteile sowohl bei der Kapitalmarktkommunikation

als auch bei der direkten Aktionärskommunikation. Eine Vinkulierung der Aktien ist nicht vorgesehen. Im Zuge der Umstellung

auf Namensaktien ist auch eine Anpassung von Kapitalermächtigungen und der Einberufungsvorschriften für die Hauptversammlung

erforderlich.

Vorstand und Aufsichtsrat schlagen vor, wie folgt zu beschließen: | a) | Die bei Wirksamwerden der nachfolgend beschlossenen Satzungsänderungen bestehenden auf den Inhaber lautenden Stückaktien der

Gesellschaft werden unter Beibehaltung der bisherigen Stückelung in Namensaktien umgewandelt. Der Vorstand wird ermächtigt,

alles Erforderliche und Notwendige für die Umwandlung der Inhaberaktien in Namensaktien zu veranlassen.

| | b) | Absatz 2 von § 4 (Grundkapital) der Satzung wird wie folgt geändert und neu gefasst: „(2) Die Aktien lauten auf den Namen.“ | | c) | Das bestehende Genehmigte Kapital 2021/I ist in § 4 Abs. 3 der Satzung geregelt. Es ist jedoch vorgesehen, der Hauptversammlung

der Gesellschaft vom 14. Juli 2022 unter Tagesordnungspunkt 12 durch entsprechende Neufassung von § 4 Abs. 3 die Aufhebung

des bestehenden Genehmigten Kapitals 2021/I und die Schaffung eines neuen genehmigten Kapitals (Genehmigtes Kapital 2022/I)

zur Beschlussfassung vorzuschlagen (die „Neufassung des Genehmigten Kapitals“).

Sofern die Neufassung des Genehmigten Kapitals von der Hauptversammlung vom 14. Juli 2022 mit der erforderlichen Mehrheit

beschlossen wird, entspricht das genehmigte Kapital der Gesellschaft gemäß § 4 Abs. 3 der Satzung der Gesellschaft in Umfang

und Ausgestaltung dem genehmigten Kapital der Gesellschaft gemäß dem neu gefassten § 4 Abs. 3 der Satzung (Genehmigtes Kapital

2022/I) und lautet – vorbehaltlich einer abweichenden Beschlussfassung – wie in Tagesordnungspunkt 12 wiedergegeben.

Andernfalls entspricht das genehmigte Kapital der Gesellschaft gemäß § 4 Abs. 3 der Satzung in Umfang und Ausgestaltung dem

bestehenden genehmigten Kapital gemäß § 4 Abs. 3 der Satzung in seiner derzeit geltenden Fassung (Genehmigtes Kapital 2021/I).

In diesem Fall werden jedoch in Satz 1 von § 4 Abs. 3 in seiner derzeit geltenden Fassung die Worte „auf den Inhaber lautenden Stückaktien“ durch die Worte „auf den Inhaber oder auf den Namen lautende Stückaktien“ ersetzt; im Übrigen bleibt Absatz 3 von § 4 der Satzung unberührt.

| | d) | Der Beschluss der Hauptversammlung der Gesellschaft vom 12. Juni 2020 zu Tagesordnungspunkt 8 über eine Ermächtigung zur Ausgabe

von Wandel- und/oder Optionsschuldverschreibungen und über die Schaffung eines Bedingten Kapitals 2020/II sowie die entsprechende

Satzungsänderung wird, soweit er bislang nicht ausgenutzt worden ist, wie folgt angepasst:

| - | In der unter Tagesordnungspunkt 8, Buchstabe a) von der Hauptversammlung der Gesellschaft vom 12. Juni 2020 erteilten Ermächtigung

zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen wird der Satz „In jedem Fall darf der anteilige Betrag des Grundkapitals der je Schuldverschreibung zu beziehenden auf den Inhaber lautenden

Stückaktien den Nennbetrag pro Schuldverschreibung nicht überschreiten.“ mit Wirkung zum Wirksamwerden der unter diesem lit. d) beschlossenen Satzungsänderung durch deren Eintragung in das Handelsregister

der Gesellschaft durch den Satz „In jedem Fall darf der anteilige Betrag des Grundkapitals der je Schuldverschreibung zu beziehenden auf den Inhaber oder

auf den Namen lautenden Stückaktien den Nennbetrag pro Schuldverschreibung nicht überschreiten.“ ersetzt. Im Übrigen bleibt die Ermächtigung unberührt.

| | - | Tagesordnungspunkt 8, Buchstabe b), Satz 1 von der Hauptversammlung der Gesellschaft vom 12. Juni 2020 beschlossenen bedingten

Kapitalerhöhung wird mit Wirkung zum Wirksamwerden der unter diesem lit. d) beschlossenen Satzungsänderung durch deren Eintragung

in das Handelsregister der Gesellschaft wie folgt geändert und neu gefasst:

„Das Grundkapital der Gesellschaft wird um bis zu EUR 1.179.679,00 durch Ausgabe von bis zu 1.179.679 neuen, auf den Inhaber

oder auf den Namen lautenden Stückaktien bedingt erhöht (Bedingtes Kapital 2020/II).“ Im Übrigen bleibt die unter Tagesordnungspunkt 8, Buchstabe b) von der Hauptversammlung der Gesellschaft vom 12. Juni 2020

beschlossenen bedingten Kapitalerhöhung unverändert.

| | - | Satz 1 in Absatz 7 von § 4 (Grundkapital) der Satzung wird im Bedingten Kapital 2020/II wie folgt geändert und neu gefasst: „Das Grundkapital der Gesellschaft ist um bis zu EUR 1.179.679,00 durch Ausgabe von bis zu 1.179.679 neuen, auf den Inhaber

oder auf den Namen lautenden Stückaktien bedingt erhöht (Bedingtes Kapital 2020/II).“ Im Übrigen bleibt Absatz 7 von § 4 (Grundkapital) der Satzung unverändert. |

| | e) | In Satz 1 von Absatz 8 von § 4 (Grundkapital) der Satzung werden im Genehmigten Kapital 2021//II die Worte „auf den Inhaber lautenden Stückaktien“ durch die Worte „auf den Inhaber oder auf den Namen lautenden Stückaktien“ ersetzt. Im Übrigen bleibt Absatz 8 von § 4 (Grundkapital) der Satzung unverändert.

| | f) | Absätze 3 bis 6 von § 16 (Ort, Einberufung und Teilnahme) der Satzung werden geändert und wie folgt neu gefasst: | „(3) |

Zur Teilnahme an der Hauptversammlung und zur Ausübung des Stimmrechts sind nur diejenigen Aktionäre berechtigt, die am Tag

der Hauptversammlung im Aktienregister der Gesellschaft eingetragen sind und sich rechtzeitig vor der Hauptversammlung angemeldet

haben. |

| (4) |

(derzeit nicht besetzt) | | (5) |

Die Anmeldung muss der Gesellschaft spätestens am sechsten Tag vor der Hauptversammlung unter der in der Einberufung hierfür

mitgeteilten Adresse zugehen; für die Berechnung der Frist gelten die gesetzlichen Vorschriften. Der Vorstand ist berechtigt,

in der Einberufung der Hauptversammlung eine kürzere, in Tagen zu bemessende Anmeldefrist vorsehen; in diesem Falle ist die

vom Vorstand angeordnete kürzere Frist für den Zugang der Anmeldung maßgeblich. Weitere Fristverkürzungen aufgrund gesetzlicher

Vorschriften bleiben unberührt. | | (6) |

In der Bekanntmachung der Einberufung der Hauptversammlung können weitere Einzelheiten über die Anmeldung mitgeteilt werden.“ |

|

| | 11. |

Beschlussfassung über die Aufhebung des Bedingten Kapitals 2017 und eine entsprechende Änderung der Satzung in § 4 (Grundkapital) Das Bedingte Kapital 2017 in § 4 Abs. 4 der Satzung der Gesellschaft diente der Gewährung von Bezugsrechten auf Aktien (Aktienoptionen)

an Arbeitnehmer der Gesellschaft oder von mit der Gesellschaft verbundenen Unternehmen, die aufgrund der Ermächtigungen der

Hauptversammlung der Gesellschaft vom 8. September 2017 und 2. Juli 2019 gewährt wurden. Sämtliche hierunter gewährten Aktienoptionen

sind inzwischen erfüllt oder verfallen. Das Bedingte Kapital 2017 wird daher nicht weiter benötigt.

Vorstand und Aufsichtsrat schlagen daher vor, wie folgt zu beschließen: | a) | Das Bedingte Kapital 2017 wird vollständig aufgehoben. | | b) | Absatz 4 von § 4 der Satzung der Gesellschaft wird aufgehoben und wie folgt neu gefasst: „(4) (derzeit nicht besetzt)“ |

| | 12. |

Beschlussfassung über die Aufhebung eines bestehenden genehmigten Kapitals (Genehmigtes Kapital 2021/I), die Schaffung eines

neuen genehmigten Kapitals mit der Möglichkeit zum Bezugsrechtsausschluss (Genehmigtes Kapital 2022/I) sowie eine entsprechende

Änderung der Satzung in § 4 (Grundkapital) Vorstand und Aufsichtsrat schlagen vor, wie folgt zu beschließen: | a) | Das in § 4 Abs. 3 der Satzung geregelte genehmigte Kapital (Genehmigtes Kapital 2021/I) wird, soweit von ihm bis dahin kein

Gebrauch gemacht worden ist, mit Wirkung auf den Zeitpunkt der Eintragung der nachfolgenden Neufassung des § 4 Abs. 3 der

Satzung im Handelsregister der Gesellschaft aufgehoben.

| | b) | Es wird ein neues genehmigtes Kapital (Genehmigtes Kapital 2022/I) mit Ermächtigung zum Ausschluss des Bezugsrechts geschaffen.

§ 4 Abs. 3 der Satzung wird hierzu geändert und wie folgt neu gefasst:

| „(3) |

Der Vorstand ist ermächtigt, das Grundkapital mit Zustimmung des Aufsichtsrats bis einschließlich zum 13. Juli 2027 um bis

zu EUR 2.154.680,00 einmalig oder mehrmals durch Ausgabe von bis zu 2.154.680 neuen, auf den Inhaber oder den Namen lautenden

Stückaktien gegen Bar- und/oder Sacheinlagen zu erhöhen (Genehmigtes Kapital 2022/I).

Dabei ist den Aktionären ein Bezugsrecht einzuräumen. Die neuen Aktien können auch von einem durch den Vorstand zu bestimmenden

Kreditinstitut oder einem nach § 53 Abs. 1 Satz 1 KWG oder § 53b Abs. 1 Satz 1 oder Abs. 7 KWG tätigen Unternehmen (Finanzinstitut)

oder einem Konsortium solcher Kredit- oder Finanzinstitute mit der Verpflichtung übernommen werden, sie den Aktionären der

Gesellschaft zum Bezug anzubieten. Der Vorstand ist jedoch ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der

Aktionäre ein- oder mehrmalig auszuschließen, | (i) |

soweit es erforderlich ist, um etwaige Spitzenbeträge von dem Bezugsrecht auszunehmen, | | (ii) |

im Fall einer Kapitalerhöhung gegen Sacheinlagen, insbesondere im Rahmen von Unternehmenszusammenschlüssen oder zum (auch

mittelbaren) Erwerb von Unternehmen, Betrieben, Unternehmensteilen, Beteiligungen oder sonstigen Vermögensgegenständen oder

Ansprüchen auf den Erwerb von Vermögensgegenständen einschließlich Forderungen gegen die Gesellschaft oder ihre Konzerngesellschaften, | | (iii) |

wenn eine Kapitalerhöhung gegen Bareinlagen 10 % des Grundkapitals weder zum Zeitpunkt des Wirksamwerdens dieser Ermächtigung

noch – wenn dieser Betrag geringer ist – zum Zeitpunkt der Ausübung dieser Ermächtigung übersteigt und der Ausgabebetrag der

neuen Aktien den Börsenpreis nicht wesentlich unterschreitet (§ 186 Abs. 3 S. 4 AktG); beim Gebrauchmachen von dieser Ermächtigung

unter Bezugsrechtsausschluss nach § 186 Abs. 3 S. 4 AktG ist der Ausschluss des Bezugsrechts aufgrund anderer Ermächtigungen

in unmittelbarer oder entsprechender Anwendung von § 186 Abs. 3 S. 4 AktG zu berücksichtigen; als Börsenpreis gilt auch der

Preis von einem an der New Yorker Börse (New York Stock Exchange) oder an der Wertpapierbörse NASDAQ notierten American Depositary

Share („ADS

“), multipliziert mit der Anzahl der ADSs, die eine Aktie repräsentieren; ist die Aktie der Gesellschaft im Xetra-System der

Frankfurter Wertpapierbörse (oder einem an die Stelle des Xetra-Systems getretenen funktional vergleichbaren Nachfolgesystem)

notiert und sind gleichzeitig ADS der Gesellschaft an der New Yorker Börse (New York Stock Exchange) oder an der Wertpapierbörse

NASDAQ notiert, so wählt die Gesellschaft, welcher dieser Börsenpreise maßgeblich sein soll. |

Der Vorstand ist ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Kapitalerhöhung sowie die Bedingungen

der Aktienausgabe festzulegen; dies umfasst auch die Festlegung der Gewinnanteilsberechtigung der neuen Aktien, welche abweichend

von § 60 Abs. 2 AktG auch für ein bereits abgelaufenes Geschäftsjahr festgelegt werden kann, wenn im Zeitpunkt der Ausgabe

der neuen Aktien ein Gewinnverwendungsbeschluss der Hauptversammlung über den Gewinn dieses Geschäftsjahres noch nicht gefasst

worden ist. Der Aufsichtsrat ist ermächtigt, § 4 der Satzung nach vollständiger oder teilweiser Durchführung der Erhöhung

des Grundkapitals entsprechend der jeweiligen Inanspruchnahme des genehmigten Kapitals und nach Ablauf der Ermächtigungsfrist

anzupassen.“ |

|

| | 13. |

Beschlussfassung über die Aufhebung der bestehenden Ermächtigung des Vorstands zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen

und des zugehörigen bedingten Kapitals (Bedingtes Kapital 2021/I), die Erteilung einer neuen Ermächtigung zur Ausgabe von

Wandel- und/oder Optionsschuldverschreibungen mit möglichem Ausschluss des Bezugsrechts, über die Schaffung eines Bedingten

Kapitals 2022/I und die entsprechende Änderung der Satzung in § 4 (Grundkapital) Die Hauptversammlung der Gesellschaft vom 14. Mai 2021 hat unter Tagesordnungspunkt 9 unter anderem die Ermächtigung des Vorstands

zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen sowie die Schaffung des zugehörigen Bedingten Kapitals 2021

beschlossen. Von der Ermächtigung wurde bisher kein Gebrauch gemacht. Die Ermächtigung und das Bedingte Kapital 2021 sollen

nunmehr aufgehoben und durch eine neue Ermächtigung samt neuem bedingten Kapital ersetzt werden.

Vorstand und Aufsichtsrat schlagen vor, wie folgt zu beschließen: | a) |

Aufhebung der bestehenden Ermächtigung des Vorstands zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen und des

zugehörigen Bedingten Kapitals 2021/I und eine entsprechende Änderung der Satzung in § 4 (Grundkapital) | (i) | Die durch Beschluss der Hauptversammlung vom 14. Mai 2021 zu Tagesordnungspunkt 9 erteilte Ermächtigung des Vorstands zur

Ausgabe von Wandel- und/oder Optionsschuldverschreibungen („Ermächtigung 2021“) wird mit Wirkung auf den Zeitpunkt des Wirksamwerdens der nachfolgend unter Ziffer 13 b) erteilten neuen Ermächtigung des

Vorstands zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen aufgehoben.

| | (ii) | Ferner wird das durch Beschluss der Hauptversammlung vom 14. Mai 2021 zu Tagesordnungspunkt 9 geschaffene bedingte Kapital

(Bedingtes Kapital 2021/I) mit Wirkung auf den Zeitpunkt der Aufhebung der Ermächtigung 2021 in vollem Umfang aufgehoben.

|

| | b) |

Erteilung einer neuen Ermächtigung des Vorstands zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen mit Ermächtigung

zum Bezugsrechtsausschluss (Ermächtigung 2022) und eine entsprechende Änderung der Satzung in § 4 (Grundkapital) Es wird mit Wirkung auf den Zeitpunkt der Eintragung des nachfolgend unter Ziffer 13 c) vorgesehenen neuen bedingten Kapitals

folgende neue Ermächtigung zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen mit Ermächtigung zum Bezugsrechtsausschluss

erteilt:

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats bis zum 13. Juli 2027 (einschließlich) einmalig oder mehrmalig

auf den Inhaber lautende Wandel- und/oder Optionsschuldverschreibungen im Gesamtnennbetrag von bis zu EUR 120.000.000,00 (nachstehend

gemeinsam „Schuldverschreibungen“) mit einer Laufzeit von längstens 20 Jahren zu begeben und den Inhabern der Schuldverschreibungen Wandlungs- bzw. Optionsrechte

auf neue Aktien der Gesellschaft mit einem anteiligen Betrag des Grundkapitals von bis zu insgesamt EUR 917.501,00 nach näherer

Maßgabe der Wandlungs- bzw. Optionsanleihebedingungen zu gewähren. Die Schuldverschreibungen können einmalig oder mehrmalig,

insgesamt oder in Teilen sowie auch gleichzeitig in verschiedenen Tranchen begeben werden.

Die Ausgabe der Schuldverschreibungen kann gegen Bar- und/oder Sachleistung erfolgen. Die Schuldverschreibungen können außer

in Euro auch – unter Begrenzung auf den entsprechenden Euro-Gegenwert – in der gesetzlichen Währung eines OECD-Landes begeben

werden. Für die Gesamtnennbetragsgrenze dieser Ermächtigung ist bei Begebung in Fremdwährung jeweils der Nennbetrag der Schuldverschreibungen

am Tag der Entscheidung über ihre Begebung in Euro umzurechnen.

Eine Emission von Schuldverschreibungen darf auch durch von der Gesellschaft abhängige oder im unmittelbaren oder mittelbaren

Mehrheitsbesitz der Gesellschaft stehende in- oder ausländische Unternehmen erfolgen; in diesem Fall wird der Vorstand ermächtigt,

mit Zustimmung des Aufsichtsrats (i) für die emittierende Gesellschaft die Garantie für die Rückzahlung der Schuldverschreibungen

zu übernehmen, (ii) den Inhabern oder Gläubigern solcher Schuldverschreibungen zur Erfüllung der in diesen Schuldverschreibungen

bestimmten Wandlungs- oder Optionsrechte oder Wandlungs- oder Optionspflichten Aktien der Gesellschaft zu gewähren sowie (iii)

alle weiteren für die erfolgreiche Begebung der Schuldverschreibungen erforderlichen Erklärungen abzugeben oder Handlungen

vorzunehmen.

Den Aktionären steht grundsätzlich ein Bezugsrecht auf die Schuldverschreibungen zu. Das gesetzliche Bezugsrecht kann auch

in einer Weise eingeräumt werden, dass die Schuldverschreibungen von einem oder mehreren Kreditinstituten mit der Verpflichtung

übernommen werden, sie den Aktionären zum Bezug anzubieten. Der Vorstand ist jedoch ermächtigt, mit Zustimmung des Aufsichtsrats

das Bezugsrecht der Aktionäre der Gesellschaft auf die Schuldverschreibungen mit Wandlungs- oder Optionsrecht auf Aktien der

Gesellschaft ganz oder teilweise auszuschließen,

| • | sofern die Schuldverschreibungen gegen Barleistung ausgegeben werden und so ausgestattet sind, dass ihr Ausgabepreis ihren

nach anerkannten finanzmathematischen Methoden ermittelten theoretischen Marktwert nicht wesentlich unterschreitet; dies gilt

jedoch nur insoweit, als die zur Bedienung der dabei begründeten Options- und/oder Wandlungsrechte und -pflichten auszugebenden

Aktien insgesamt 10 % des Grundkapitals nicht überschreiten, und zwar weder bezogen auf den Zeitpunkt des Wirksamwerdens noch

auf den Zeitpunkt der Ausübung dieser Ermächtigung. Beim Gebrauchmachen dieser Ermächtigung zum Ausschluss des Bezugsrechts

nach § 186 Abs. 3 Satz 4 AktG ist der Ausschluss des Bezugsrechts aufgrund anderer Ermächtigungen nach § 186 Abs. 3 Satz 4

AktG in unmittelbarer oder entsprechender Anwendung zu berücksichtigen;

| | • | sofern die Schuldverschreibungen gegen Sachleistung, insbesondere zum Zwecke des Erwerbs von Unternehmen, Unternehmensteilen,

Unternehmensbeteiligungen, sonstigen Vermögensgegenständen oder im Rahmen von Unternehmenszusammenschlüssen oder zum Zwecke

des Erwerbs von Forderungen oder Rechten, ausgegeben werden und der Wert der Sachleistung in einem angemessenen Verhältnis

zum Wert der Schuldverschreibung steht, wobei der nach anerkannten Methoden ermittelte theoretische Marktwert der Schuldverschreibung

maßgeblich ist;

| | • | um den Inhabern von Wandlungs-/Optionsrechten auf Aktien der Gesellschaft zum Ausgleich von Verwässerungen Bezugsrechte in

dem Umfang zu gewähren, wie sie ihnen nach Ausübung dieser Rechte zustünden;

| | • | um Spitzenbeträge vom Bezugsrecht der Aktionäre auszunehmen. |

Im Falle der Ausgabe von Wandelschuldverschreibungen erhalten die Inhaber der Wandelschuldverschreibungen das Recht, ihre

Wandelschuldverschreibungen nach näherer Maßgabe der Wandelanleihebedingungen in Aktien der Gesellschaft umzutauschen. Der

anteilige Betrag am Grundkapital der bei Wandlung auszugebenden Aktien darf den Nennbetrag der Wandelschuldverschreibungen

nicht übersteigen. Das Umtauschverhältnis ergibt sich aus der Division des Nennbetrages einer Wandelschuldverschreibung durch

den festgesetzten Wandlungspreis für eine Aktie der Gesellschaft. Das Umtauschverhältnis kann sich auch durch Division des

unter dem Nominalbetrag liegenden Ausgabebetrags einer Wandelschuldverschreibung durch den festgelegten Wandlungspreis für

eine Aktie der Gesellschaft ergeben. Es kann vorgesehen werden, dass das Umtauschverhältnis variabel und der Wandlungspreis

innerhalb einer festzulegenden Bandbreite in Abhängigkeit von der Entwicklung des Aktienkurses während der Laufzeit oder während

eines bestimmten Zeitraums innerhalb der Laufzeit festgesetzt wird. Das Umtauschverhältnis kann in jedem Fall auf eine ganze

Zahl auf- oder abgerundet werden; ferner kann eine in bar zu leistende Zuzahlung festgelegt werden. Im Übrigen kann vorgesehen

werden, dass Spitzen zusammengelegt und/oder in Geld ausgeglichen werden.

Im Falle der Ausgabe von Optionsschuldverschreibungen wird bzw. werden jeder Optionsschuldverschreibung ein oder mehrere Optionsschein(e)

beigefügt, der bzw. die den Inhaber nach näherer Maßgabe der vom Vorstand festzulegenden Optionsbedingungen zum Bezug von

Aktien der Gesellschaft berechtigt bzw. berechtigen. Der anteilige Betrag am Grundkapital der je Optionsschuldverschreibung

zu beziehenden Aktien darf den Nennbetrag der Optionsschuldverschreibungen nicht übersteigen.

Die jeweiligen Schuldverschreibungsbedingungen können auch eine Wandlungspflicht zum Ende der Laufzeit oder zu einem früheren

Zeitpunkt begründen. Schließlich können die Schuldverschreibungsbedingungen vorsehen, dass im Falle der Wandlung bzw. Optionsausübung

die Gesellschaft dem Wandlungs- bzw. Optionsberechtigten nicht Aktien der Gesellschaft gewährt, sondern den Gegenwert in Geld

zahlt oder eine Kombination der Erfüllung in Aktien und einer Barzahlung erfolgt. Ferner können die jeweiligen Schuldverschreibungsbedingungen

festlegen, dass im Falle der Wandlung bzw. Optionsausübung Aktien der Gesellschaft aus dem im Zusammenhang mit dieser Ermächtigung

zu schaffenden Bedingten Kapital 2022/I oder auch ausschließlich oder nach Wahl der Gesellschaft alternativ Aktien der Gesellschaft

aus genehmigtem Kapital oder einem vorhandenen oder zu erwerbenden Bestand an eigenen Aktien der Gesellschaft oder von der

Gesellschaft abhängigen oder in direktem oder indirektem Mehrheitsbesetz der Gesellschaft stehenden Unternehmen gewährt werden.

Der jeweils festzusetzende Wandlungs- bzw. Optionspreis für eine Aktie der Gesellschaft (Bezugspreis) muss auch bei einem

variablen Umtauschverhältnis/Wandlungspreis entweder (a) mindestens 80 % des durchschnittlichen Schlusskurses der Aktien der

Gesellschaft oder des in Beträge je Aktie umzurechnenden Schlusskurses des die Aktie vertretenden Rechts oder Zertifikats

am primären Börsenplatz an den zehn Handelstagen unmittelbar vor dem Tag der Beschlussfassung durch den Vorstand über die

Begebung der Wandel- oder Optionsschuldverschreibungen oder (b) mindestens 80 % des durchschnittlichen Schlusskurses der Aktien

der Gesellschaft oder der in Beträge je Aktie umzurechnenden Schlusskurs des die Aktie vertretenden Rechts oder Zertifikats

am primären Börsenplatz während der Tage, an denen die Bezugsrechte am primären Börsenplatz gehandelt werden, mit Ausnahme

der beiden letzten Handelstage des Bezugsrechtshandels, entsprechen. Primärer Börsenplatz in diesem Sinne ist das Handelssystem

mit dem höchsten gesamten Handelsumsatz an Aktien der Gesellschaft oder an solche vertretenden Rechten oder Zertifikaten an

den zehn letzten Tagen vor dem Beginn des in diesem Tagesordnungspunkt 13 b) zu vorstehend (a) bzw. (b) genannten Zeitraums,

an denen dieses Handelssystem für den allgemeinen Börsenhandel geöffnet gewesen ist. Für Zeiträume, in denen der primäre Börsenplatz

die Frankfurter Wertpapierbörse ist, muss der jeweils festzusetzende Wandlungs- bzw. Optionspreis für eine Aktie der Gesellschaft

auch bei einem variablen Umtauschverhältnis/Wandlungspreis entweder (a) mindestens 80 % des durchschnittlichen Schlusskurses

der Aktien der Gesellschaft im Xetra-Handel der Frankfurter Wertpapierbörse (oder einem an die Stelle des Xetra-Systems getretenen

funktional vergleichbaren Nachfolgesystem) an den zehn Handelstagen unmittelbar vor dem Tag der Beschlussfassung durch den

Vorstand über die Begebung der Wandel- oder Optionsschuldverschreibungen oder (b) mindestens 80 % des durchschnittlichen Schlusskurses

der Aktien der Gesellschaft im Xetra-Handel der Frankfurter Wertpapierbörse (oder in einem an die Stelle des Xetra-Systems

getretenen funktional vergleichbaren Nachfolgesystem) während der Tage, an denen die Bezugsrechte an der Frankfurter Wertpapierbörse

gehandelt werden, mit Ausnahme der beiden letzten Handelstage des Bezugsrechtshandels, entsprechen.

§§ 9 Abs. 1, 199 Abs. 2 AktG bleiben in jedem der genannten Fälle unberührt.

Sofern während der Laufzeit einer Schuldverschreibung Verwässerungen des wirtschaftlichen Werts der bestehenden Wandlungs-

oder Optionsrechte eintreten und dafür keine Bezugsrechte als Kompensation eingeräumt werden, werden die Wandlungs- oder Optionsrechte

– unbeschadet des geringsten Ausgabebetrags gemäß § 9 Abs. 1 AktG – wertwahrend angepasst, soweit die Anpassung nicht bereits

durch Gesetz zwingend geregelt ist. In jedem Fall darf der anteilige Betrag des Grundkapitals der je Schuldverschreibung zu

beziehenden Stückaktien den Nennbetrag pro Schuldverschreibung nicht überschreiten.

Statt einer Anpassung des Options- bzw. Wandlungspreises kann nach näherer Bestimmung der Bedingungen der Options- bzw. Wandelschuldverschreibungen

auch die Zahlung eines entsprechenden Betrages in Geld durch die Gesellschaft bei Ausübung des Options- bzw. Wandlungsrechts

oder bei der Erfüllung der Options- bzw. Wandlungspflicht vorgesehen werden. Die Schuldverschreibungsbedingungen können darüber

hinaus für den Fall der Kapitalherabsetzung oder anderer außerordentlicher Maßnahmen bzw. Ereignisse eine Anpassung der Options-

bzw. Wandlungsrechte bzw. -pflichten vorsehen.

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Ausgabe und Ausstattung der Wandel-

und/oder Optionsschuldverschreibungen, insbesondere Zinssatz, Ausgabekurs, Laufzeit und Stückelung, Wandlungs- bzw. Optionspreis

und den Wandlungs- bzw. Optionszeitraum, festzusetzen oder gegebenenfalls diese im Einvernehmen mit den Organen des von der

Gesellschaft abhängigen oder in unmittelbarem oder mittelbarem Mehrheitsbesetz der Gesellschaft stehenden in- oder ausländischen

Unternehmen, das die Schuldverschreibungen begibt, festzulegen.

| | c) |

Schaffung eines neuen bedingten Kapitals (Bedingtes Kapital 2022/I) sowie entsprechende Satzungsänderung in § 4 (Grundkapital) | (i) | Das Grundkapital der Gesellschaft wird um bis zu EUR 917.501,00 durch Ausgabe von bis zu 917.501 neuen, auf den Inhaber oder

auf den Namen lautenden Stückaktien bedingt erhöht (Bedingtes Kapital 2022/I). Die bedingte Kapitalerhöhung dient der Gewährung

von Aktien an die Inhaber von Wandel- oder Optionsschuldverschreibungen, die aufgrund Ermächtigung gemäß Beschluss der Hauptversammlung

vom 14. Juli 2022 bis zum 13. Juli 2027 (einschließlich) von der Gesellschaft oder einem von ihr abhängigen oder im unmittelbaren

oder mittelbaren Mehrheitsbesitz stehenden in- oder ausländischen Unternehmen ausgegeben werden. Die Bedingte Kapitalerhöhung

wird nur insoweit durchgeführt, wie die Inhaber von solchen Schuldverschreibungen von ihrem Wandlungs- bzw. Optionsrecht Gebrauch

machen oder Wandlungspflichten aus solchen Schuldverschreibungen erfüllt werden und soweit nicht andere Erfüllungsformen zur

Bedienung eingesetzt werden. Die neuen Aktien nehmen vom Beginn des Geschäftsjahres ihrer Ausgabe am Gewinn der Gesellschaft

teil; sie nehmen stattdessen bereits ab Beginn des ihrer Ausgabe vorangehenden Geschäftsjahres am Gewinn der Gesellschaft

teil, wenn im Zeitpunkt der Ausgabe der neuen Aktien ein Gewinnverwendungsbeschluss der Hauptversammlung über den Gewinn dieses

Geschäftsjahres noch nicht gefasst worden ist. Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren

Einzelheiten der Durchführung der bedingten Kapitalerhöhung festzusetzen. Der Aufsichtsrat wird ermächtigt, die Fassung der

Satzung entsprechend der jeweiligen Ausnutzung des bedingten Kapitals anzupassen.

| | (ii) | Absatz 9 von § 4 der Satzung wird wie folgt neu gefasst: | „(9) |

Das Grundkapital der Gesellschaft ist um bis zu EUR 917.501,00 durch Ausgabe von bis zu 917.501 neuen, auf den Inhaber oder

den Namen lautenden Stückaktien bedingt erhöht (Bedingtes Kapital 2022/I). Die bedingte Kapitalerhöhung dient der Gewährung

von Aktien an die Inhaber von Wandel- oder Optionsschuldverschreibungen, die aufgrund Ermächtigung gemäß Beschluss der Hauptversammlung

vom 14. Juli 2022 bis zum 13. Juli 2027 (einschließlich) von der Gesellschaft oder einem von ihr abhängigen oder im unmittelbaren

oder mittelbaren Mehrheitsbesitz stehenden in- oder ausländischen Unternehmen ausgegeben werden. Sie wird nur insoweit durchgeführt,

wie die Inhaber von solchen Schuldverschreibungen von ihrem Wandlungs- bzw. Optionsrecht Gebrauch machen oder Wandlungspflichten

aus solchen Schuldverschreibungen erfüllt werden und soweit nicht andere Erfüllungsformen zur Bedienung eingesetzt werden.

Die neuen Aktien nehmen vom Beginn des Geschäftsjahres ihrer Ausgabe am Gewinn der Gesellschaft teil; sie nehmen stattdessen

bereits ab Beginn des ihrer Ausgabe vorangehenden Geschäftsjahres am Gewinn der Gesellschaft teil, wenn im Zeitpunkt der Ausgabe

der neuen Aktien ein Gewinnverwendungsbeschluss der Hauptversammlung über den Gewinn dieses Geschäftsjahres noch nicht gefasst

worden ist. Der Vorstand ist ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Durchführung der bedingten

Kapitalerhöhung festzusetzen. Der Aufsichtsrat ist ermächtigt, die Fassung der Satzung entsprechend der jeweiligen Ausnutzung

des bedingten Kapitals anzupassen.“ |

|

|

| | 14. |

Beschlussfassung über die Erteilung einer Ermächtigung gemäß § 71 Abs. 1 Nr. 8 AktG zum Erwerb und zur Verwendung eigener

Aktien mit möglichem Ausschluss des Andienungs- und des Bezugsrechts Um in Zukunft in der Lage zu sein, eigene Aktien zu erwerben, soll der Vorstand zum Erwerb eigener Aktien mit Zustimmung des

Aufsichtsrats ermächtigt werden.

Vorstand und Aufsichtsrat schlagen Folgendes zur Beschlussfassung vor: | a) | Schaffung einer Erwerbsermächtigung

Der Vorstand wird bis zum 13. Juli 2027 (einschließlich) ermächtigt, mit Zustimmung des Aufsichtsrats eigene Aktien der Gesellschaft

im Umfang von bis zu insgesamt 10 % des zum Zeitpunkt der Beschlussfassung der Hauptversammlung bestehenden Grundkapitals

oder – falls dieser Wert geringer ist – des zum Zeitpunkt der Ausübung der Ermächtigung bestehenden Grundkapitals der Gesellschaft

zu erwerben. Auf die aufgrund dieser Ermächtigung erworbenen Aktien dürfen zusammen mit anderen eigenen Aktien der Gesellschaft,

die die Gesellschaft jeweils besitzt oder die ihr gemäß §§ 71d und 71e AktG zuzurechnen sind, zu keinem Zeitpunkt mehr als

10 % des Grundkapitals der Gesellschaft entfallen. Der Erwerb kann auch durch von der Gesellschaft im Sinne von § 17 AktG

abhängige Konzernunternehmen oder für ihre oder deren Rechnung durch Dritte durchgeführt werden.

Diese Ermächtigung kann auch durch ein Konzernunternehmen oder von Dritten für Rechnung der Gesellschaft oder eines Konzernunternehmens

ausgeübt werden. Die Ermächtigung kann zu allen gesetzlich zulässigen Zwecken, insbesondere in Verfolgung eines oder mehrerer

der unter nachstehender lit. c) (1) bis (5) genannten Zwecke, ausgeübt werden. Ein Handel in eigenen Aktien darf nicht erfolgen.

Die Ermächtigung kann ganz oder in Teilen, im letzteren Fall auch mehrmals, ausgeübt werden. Der Erwerb kann innerhalb des

Ermächtigungszeitraums bis zur Erreichung des maximalen Erwerbsvolumens in Teiltranchen, verteilt auf verschiedene Erwerbszeitpunkte,

erfolgen.

| | b) | Art und Weise des Erwerbs eigener Aktien

Der Erwerb erfolgt unter Wahrung des Gleichbehandlungsgrundsatzes (§ 53a AktG) nach Wahl des Vorstands (i) über die Börse

oder (ii) mittels eines an alle Aktionäre gerichteten öffentlichen Kaufangebots oder (iii) mittels einer öffentlichen Aufforderung

an die Aktionäre zur Abgabe von Verkaufsangeboten (der Erwerb gemäß (ii) und (iii) im Folgenden „Öffentliches Erwerbsangebot“).

aa) Erwerb über die Börse

Erfolgt der Erwerb der eigenen Aktien über die Börse, darf der von der Gesellschaft gezahlte Kaufpreis je Stückaktie (ohne

Erwerbsnebenkosten) den volumengewichteten Durchschnittskurs der Aktie der Gesellschaft im Xetra-Handel (oder einem an dessen

Stelle getretenen funktional vergleichbaren Nachfolgesystem) an der Frankfurter Wertpapierbörse während der letzten fünf Börsenhandelstage

vor dem Tag der Eingehung der Verpflichtung zum Erwerb der Aktien um nicht mehr als 10 % über- oder unterschreiten.

bb) Erwerb der Aktien mittels eines Öffentlichen Erwerbsangebots

Erfolgt der Erwerb über ein Öffentliches Erwerbsangebot, kann die Gesellschaft einen festen Kaufpreis oder eine Kaufpreisspanne

je Aktie (ohne Erwerbsnebenkosten) festlegen, innerhalb derer sie bereit ist, Aktien zu erwerben. In dem Öffentlichen Erwerbsangebot

kann die Gesellschaft eine Frist für die Annahme oder Abgabe von Angeboten und die Möglichkeit und die Bedingungen für eine

Anpassung der Kaufpreisspanne während der Frist im Fall nicht nur unerheblicher Kursveränderungen festlegen. Der Kaufpreis

wird im Fall einer Kaufpreisspanne anhand der in den Annahme- oder Angebotserklärungen der Aktionäre genannten Verkaufspreise

und des nach Beendigung der Angebotsfrist vom Vorstand festgelegten Erwerbsvolumens ermittelt.

| (1) | Bei einem öffentlichen Kaufangebot der Gesellschaft darf der angebotene Kaufpreis oder die Kaufpreisspanne je Aktie (ohne

Erwerbsnebenkosten) den volumengewichteten Durchschnittskurs der Aktie der Gesellschaft im Xetra-Handel (oder einem an dessen

Stelle getretenen funktional vergleichbaren Nachfolgesystem) an der Frankfurter Wertpapierbörse während der letzten fünf Börsenhandelstage

vor dem Tag der öffentlichen Ankündigung des Angebots um nicht mehr als 10 % über- oder unterschreiten. Im Fall einer Anpassung

der Kaufpreisspanne durch die Gesellschaft wird auf die letzten fünf Börsenhandelstage vor der öffentlichen Ankündigung der

Anpassung abgestellt.

| | (2) | Bei einer Aufforderung an die Aktionäre zur Abgabe von Verkaufsangeboten darf der auf der Basis der abgegebenen Angebote ermittelte

Kaufpreis (ohne Erwerbsnebenkosten) je Aktie der Gesellschaft den volumengewichteten Durchschnittskurs der Aktie der Gesellschaft

im Xetra-Handel (oder einem an dessen Stelle getretenen funktional vergleichbaren Nachfolgesystem) an der Frankfurter Wertpapierbörse

während der letzten fünf Börsenhandelstage vor dem Tag der Veröffentlichung der Aufforderung zur Abgabe von Verkaufsangeboten

um nicht mehr als 10 % über- oder unterschreiten.

|

Das Volumen des Kaufangebots oder der Verkaufsaufforderung kann begrenzt werden. Sofern die Gesamtzahl der der Gesellschaft

angedienten Aktien das Gesamtvolumen des Kaufangebots oder der Verkaufsaufforderung der Gesellschaft überschreitet, erfolgt

die Berücksichtigung oder die Annahme im anteiligen Verhältnis des Gesamtvolumens des Kaufangebots oder der Verkaufsaufforderung

zu den insgesamt von den Aktionären angedienten Aktien. Darüber hinaus kann vorgesehen werden, dass eine bevorrechtigte Annahme

geringer Stückzahlen bis zu 100 Stück angedienter Aktien je Aktionär sowie zur Vermeidung rechnerischer Bruchteile von Aktien

eine Rundung nach kaufmännischen Grundsätzen erfolgt. Ein etwaiges weitergehendes Andienungsrecht der Aktionäre ist insoweit

ausgeschlossen. Das Öffentliche Erwerbsangebot kann weitere Bedingungen vorsehen.

| | c) | Verwendungsermächtigung

Der Vorstand wird ermächtigt, die von der Gesellschaft aufgrund vorstehender Erwerbsermächtigung erworbenen eigenen Aktien

mit Zustimmung des Aufsichtsrats zu allen gesetzlich zulässigen Zwecken zu verwenden. Neben einer Veräußerung über die Börse

oder mittels eines an alle Aktionäre gerichteten Angebots, jeweils unter Wahrung des Gleichbehandlungsgrundsatzes (§ 53a AktG),

wird der Vorstand ermächtigt, die von der Gesellschaft aufgrund vorstehender Erwerbsermächtigung erworbenen eigenen Aktien

mit Zustimmung des Aufsichtsrats auch in folgender Weise zu verwenden:

| (1) | Sie können Dritten gegen Sacheinlage, insbesondere im Rahmen von Unternehmenszusammenschlüssen oder beim Erwerb von Unternehmen,

Betrieben, Unternehmensteilen oder Beteiligungen an Unternehmen (einschließlich der Erhöhung bestehenden Anteilsbesitzes)

als (Teil-)Gegenleistung zum Erwerb angeboten und/oder auf diese übertragen werden.

| | (2) | Sie können gegen Barzahlung an Dritte zu einem Preis (ohne Nebenkosten der Verwertung) veräußert werden, der den Börsenpreis

einer Aktie der Gesellschaft zum Zeitpunkt der Veräußerung nicht wesentlich im Sinne des § 186 Abs. 3 Satz 4 AktG unterschreitet.

| | (3) | Sie können zur Bedienung von Erwerbspflichten oder Erwerbsrechten auf Aktien der Gesellschaft aus und im Zusammenhang mit

von der Gesellschaft oder einer ihrer Konzerngesellschaften ausgegebenen Wandel- oder Optionsschuldverschreibungen oder Genussrechten

mit Wandlungs- oder Optionsrechten oder Wandlungs- oder Optionspflichten verwendet werden.

| | (4) | Sie können Mitarbeitern der Gesellschaft oder eines mit ihr im Sinne von §§ 15 ff. AktG verbundenen Unternehmens sowie Mitgliedern

der Geschäftsleitung der Gesellschaft oder eines mit ihr im Sinne von §§ 15 ff. AktG verbundenen Unternehmens zum Erwerb angeboten

oder auf sie übertragen werden und/oder zur Erfüllung von Zusagen auf den Erwerb oder Pflichten zum Erwerb von Aktien der

Gesellschaft verwendet werden, die Mitarbeitern der Gesellschaft oder eines mit ihr im Sinne von §§ 15 ff. AktG verbundenen

Unternehmens sowie Mitgliedern der Geschäftsleitung der Gesellschaft oder eines mit ihr im Sinne von §§ 15 ff. AktG verbundenen

Unternehmens eingeräumt wurden oder werden. Sie können insbesondere auch zur Bedienung von Erwerbspflichten oder Erwerbsrechten

auf Aktien der Gesellschaft verwendet werden, die mit Mitarbeitern oder Mitgliedern der Geschäftsleitung der Gesellschaft

oder eines mit ihr Sinne von §§ 15 ff. AktG verbundenen Unternehmens im Rahmen von Mitarbeiterbeteiligungsprogrammen vereinbart

wurden oder werden. Soweit Mitglieder des Vorstands der Gesellschaft begünstigt sind, gilt diese Ermächtigung für den Aufsichtsrat,

diesem obliegt auch die Auswahl der Begünstigten und die Bestimmung des Umfangs der ihnen jeweils zu gewährenden Aktien.

| | (5) | Sie können eingezogen werden und das Grundkapital der Gesellschaft um den auf die eingezogenen Aktien entfallenden Teil des

Grundkapitals herabgesetzt werden, ohne dass die Einziehung oder die Durchführung eines weiteren Hauptversammlungsbeschlusses

bedürfen. Die Einziehung führt zur Kapitalherabsetzung. Der Vorstand kann abweichend hiervon bestimmen, dass das Grundkapital

bei der Einziehung unverändert bleibt und sich stattdessen durch die Einziehung der Anteil der übrigen Aktien am Grundkapital

gemäß § 8 Abs. 3 AktG erhöht. Für diesen Fall ist der Vorstand zur Anpassung der Zahl der Stückaktien in der Satzung ermächtigt.

|

Die vorgenannten Ermächtigungen können ganz oder in mehreren Teilbeträgen und in Verfolgung eines oder mehrerer Zwecke ausgenutzt

werden. Die Ermächtigungen können auch durch abhängige oder im Mehrheitsbesitz der Gesellschaft stehende Unternehmen oder

von Dritten für Rechnung der Gesellschaft oder von ihr abhängigen oder im Mehrheitsbesitz der Gesellschaft stehenden Unternehmen

ausgeübt werden.

Das Bezugsrecht der Aktionäre auf die eigenen Aktien der Gesellschaft ist insoweit ausgeschlossen, als diese Aktien gemäß

den vorstehenden Ermächtigungen in Ziffer (1) bis (4) verwendet werden. Darüber hinaus kann der Vorstand im Fall der Veräußerung

von Aktien im Rahmen eines Verkaufsangebots das Bezugsrecht der Aktionäre mit Zustimmung des Aufsichtsrats für Spitzenbeträge

ausschließen.

Insgesamt dürfen die aufgrund der Ermächtigungen unter vorstehender lit. c) (2) und (3) verwendeten Aktien, soweit sie in

unmittelbarer oder entsprechender Anwendung des § 186 Abs. 3 Satz 4 AktG (unter Bezugsrechtsausschluss gegen Bareinlagen nicht

wesentlich unter dem Börsenpreis) ausgegeben werden, 10 % des Grundkapitals nicht übersteigen, und zwar weder im Zeitpunkt

der Beschlussfassung noch – falls dieser Wert geringer ist – zum Zeitpunkt der Ausübung dieser Ermächtigung. Auf diese Begrenzung

sind Aktien anzurechnen, die in unmittelbarer oder entsprechender Anwendung von § 186 Abs. 3 Satz 4 AktG während der Wirksamkeit

dieser Ermächtigung bis zu diesem Zeitpunkt ausgegeben oder veräußert wurden. Ebenfalls anzurechnen sind Aktien, die zur Bedienung

von Options- und/oder Wandelungsrechten oder zur Erfüllung von Options- und/oder Wandlungspflichten aus Schuldverschreibungen

ausgegeben wurden oder auszugeben sind, soweit diese Schuldverschreibungen während der Wirksamkeit dieser Ermächtigung unter

Ausschluss des Bezugsrechts in entsprechender Anwendung von § 186 Abs. 3 Satz 4 AktG ausgegeben werden.

| | d) | American Depositary Shares

Soweit rechtlich zulässig, umfasst die vorstehende Ermächtigung auch Aktien der Gesellschaft repräsentierende Zertifikate

in Form sogenannter American Depositary Shares der Gesellschaft (jeweils einzeln ein „ADS“, zusammen „ADSs“). Anstelle der Aktie der Gesellschaft tritt die entsprechende Anzahl an ADSs je Aktie (derzeit repräsentieren vier ADSs

eine Aktie) und anstelle der Aktionäre treten die Inhaber von ADSs. Soweit die vorstehende Ermächtigung auf den Börsenkurs

der Aktien der Gesellschaft Bezug nimmt, gilt dies im Hinblick auf ADSs für den jeweils relevanten Kurs der ADSs an der New

Yorker Börse (New York Stock Exchange) oder an der Wertpapierbörse NASDAQ.

|

| | 15. |

Beschlussfassung über eine weitere Ermächtigung zur Gewährung von Bezugsrechten an Vorstandsmitglieder der Gesellschaft im

Rahmen eines neuen Aktienoptionsprogramms und Schaffung eines neuen bedingten Kapitals (Bedingtes Kapital 2022/II sowie entsprechende

Satzungsänderung in § 4 (Grundkapital)) Um auch weiterhin Vorstandsmitglieder der Gesellschaft durch eine variable Vergütungskomponente mit langfristiger Anreizwirkung

an die Gesellschaft binden zu können, soll unter Tagesordnungspunkt 15 die Möglichkeit geschaffen werden, Bezugsrechte auf

Aktien der Gesellschaft an Mitglieder des Vorstands der Gesellschaft unter einem Aktienoptionsprogramm auszugeben, das den

Vorgaben des unter Tagesordnungspunkt 7 zur Billigung vorgelegten Vergütungssystems entspricht (das „Aktienoptionsprogramm“).

Vorstand und Aufsichtsrat schlagen vor, wie folgt zu beschließen: | a) | Ermächtigung zur Ausgabe von Aktienoptionen mit Bezugsrechten auf Aktien der Gesellschaft

Der Aufsichtsrat wird ermächtigt, bis einschließlich zum 13. Juli 2027 („Ermächtigungszeitraum“) einmalig oder mehrmals Bezugsrechte (Aktienoptionen) auf insgesamt bis zu 115.000 auf den Inhaber oder auf den Namen lautende

Stückaktien der Gesellschaft an Vorstandsmitglieder der Gesellschaft („Bezugsberechtigte“) zu gewähren.

Eine Aktienoption gewährt ein Bezugsrecht auf eine Aktie der Gesellschaft. Ein Bezugsrecht der Aktionäre der Gesellschaft

auf Aktien besteht nicht. Soweit Aktienoptionen aufgrund der Beendigung des Dienstverhältnisses mit der Gesellschaft oder

aus sonstigen Gründen während des Ermächtigungszeitraums verfallen, darf eine entsprechende Anzahl von Aktienoptionen erneut

an Bezugsberechtigte ausgeben werden. Die Erfüllung der ausgeübten Bezugsrechte kann nach Wahl der Gesellschaft entweder durch

Ausnutzung des zur Beschlussfassung vorgeschlagenen Bedingten Kapitals 2022/II oder durch eigene Aktien der Gesellschaft erfolgen.

Daneben besteht auch das Recht der Gesellschaft zum Barausgleich. Die Gewährung der Aktienoptionen und die Ausgabe der Bezugsaktien

erfolgt gemäß nachfolgenden Bestimmungen:

| (i) | Bezugsberechtigte

Der Kreis der Bezugsberechtigten umfasst die Vorstandsmitglieder der Gesellschaft. | | (ii) | Ausgabezeiträume (Erwerbszeiträume)

Aktienoptionen können innerhalb des Ermächtigungszeitraums nach einem einmal oder wiederholt aufzulegenden Aktienoptionsprogramm

einmal im Monat in Tranchen ausgegeben werden (jeweils ein „Ausgabezeitraum“).

Die maßgeblichen Regelungen werden durch den Aufsichtsrat der Gesellschaft festgelegt (die „Planbedingungen“). Als „Ausgabetag“ gilt der Zeitpunkt, zu dem dem jeweiligen Bezugsberechtigten das Angebot zur Gewährung von Aktienoptionen zugeht, ungeachtet

des Zeitpunkts der Annahme des Angebots. Im Angebot kann ein späterer Zeitpunkt als Ausgabetag bestimmt werden.

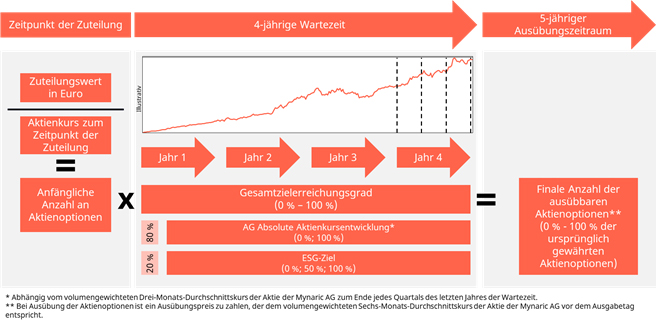

| | (iii) | Wartezeit

Aktienoptionen können erstmals nach Ablauf der Wartezeit ausgeübt werden. Die Wartezeit einer Tranche von Aktienoptionen beginnt

jeweils mit dem festgelegten Ausgabetag und endet frühestens mit dem Ablauf des vierten Jahrestags nach dem Ausgabetag.

| | (iv) | Erfolgsziele

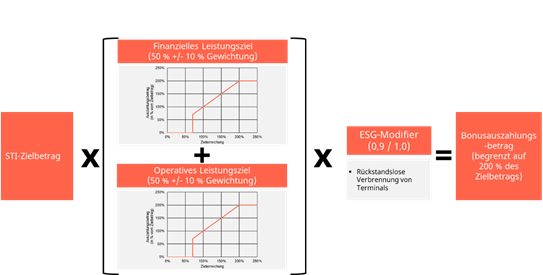

Aktienoptionen können nur ausgeübt werden, wenn und soweit die Erfolgsziele wie nachfolgend beschrieben erreicht wurden:

Die Erfolgsziele sind an die absolute Kursentwicklung der Aktie der Gesellschaft sowie an die Erreichung eines Environment Social Governance-Ziels („ESG-Ziel“) während der Wartezeit geknüpft, wobei innerhalb der Gesamtzielerreichung die absolute Aktienkursentwicklung mit 80 % und

das ESG-Ziel mit 20 % gewichtet wird.

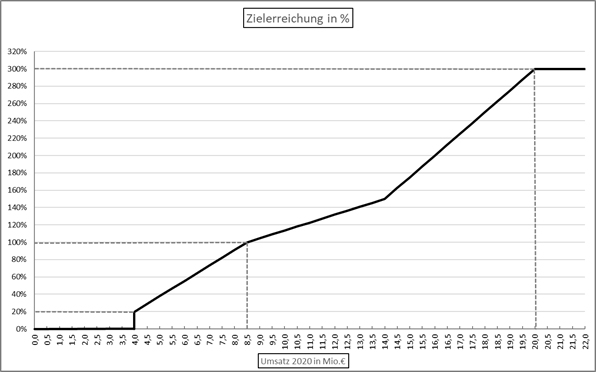

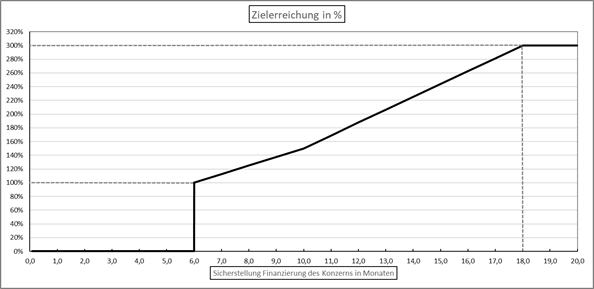

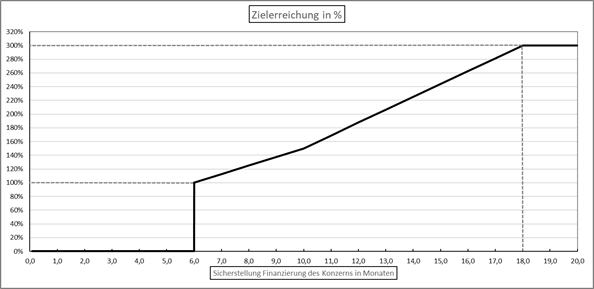

Absolute Aktienkursentwicklung Das Erfolgsziel absolute Aktienkursentwicklung knüpft an die Entwicklung des Aktienkurses der Gesellschaft während der Wartezeit

an. Für die Feststellung, ob das Erfolgsziel erreicht ist, wird das letzte Jahr der Wartezeit in vier Quartale unterteilt

und der volumengewichtete Drei-Monats-Durchschnittskurs der Aktie der Gesellschaft oder der in Beträge je Aktie umzurechnende

volumengewichtete Drei-Monats-Durchschnittskurs des die Aktie vertretenden Rechts oder Zertifikats in dem Handelssystem mit

dem höchsten gesamten Handelsumsatz an Aktien der Gesellschaft oder an solche vertretenden Rechten oder Zertifikaten (jeweils

ein „Relevanter Schlusskurs“) zum Ende jedes Quartals ermittelt. Das Erfolgsziel ist zu 100 % erreicht, wenn mindestens ein Relevanter Schlusskurs mindestens

50 % über dem Ausübungspreis liegt. Für die Bestimmung des relevanten Handelssystems ist auf den durchschnittlichen Handelsumsatz

an Aktien der Gesellschaft oder an solche vertretenden Rechten oder Zertifikaten während der jeweils maßgeblichen drei Monate

abzustellen. Wird das Erfolgsziel der absoluten Kursentwicklung nicht erreicht, beträgt die Zielerreichung für dieses Erfolgsziel

0 %. Eine Zielerreichung über 100 % ist nicht möglich.

ESG-Ziel Das ESG-Ziel setzt sich aus einem Diversitätsziel und einem Mitarbeiterzufriedenheitsziel wie folgt zusammen:

Für die Ermittlung der Zielerreichung des Diversitätsziel ermittelt der Aufsichtsrat zu Beginn der Wartezeit den prozentualen

Anteil an Frauen innerhalb der Mynaric-Gruppe. Das Diversitätsziel ist erreicht, wenn der Anteil an Frauen innerhalb der Mynaric-Gruppe

am Ende der Wartezeit um 5 Prozentpunkte im Vergleich zum zu Beginn der Wartezeit ermittelten Frauenanteil liegt. Beträgt

der Frauenanteil zu Beginn der Wartezeit mindestens 30 % oder wird während der Wartezeit ein Frauenanteil innerhalb der Mynaric-Gruppe

von mindestens 30 % erreicht, ist das Diversitätsziel erreicht, wenn der Anteil an Frauen innerhalb der Mynaric-Gruppe am

Ende der Wartezeit immer noch mindestens 30 % beträgt.

Das Mitarbeiterzufriedenheitsziel ist erreicht, wenn die durch einen externen Service-Provider ermittelte Mitarbeiterzufriedenheit

innerhalb der Mynaric-Gruppe zum Ende der Wartezeit mindestens 5 Prozentpunkte über der Mitarbeiterzufriedenheit zu Beginn

der Wartezeit liegt. Beträgt die Mitarbeiterzufriedenheit zu Beginn der Wartezeit mindestens 80 % oder wird während der Wartezeit

eine Mitarbeiterzufriedenheit von 80 % erreicht, ist das Mitarbeiterzufriedenheitsziel erreicht, wenn die Mitarbeiterzufriedenheit

am Ende der Wartezeit immer noch mindestens 80 % beträgt.

Am Ende der Wartezeit ermittelt der Aufsichtsrat die Zielerreichung für das ESG-Ziel wie folgt: Ist zum Ablauf der Wartezeit

keines der vorstehenden Ziele erreicht, beträgt die Zielerreichung für das ESG-Ziel 0 %. Ist eines der vorstehenden Ziele

erreicht, beträgt die Zielerreichung für das ESG-Ziel 50 %. Sind beide vorstehenden Ziele erreicht, beträgt die Zielerreichung

für das ESG-Ziel 100 %. Eine Zielerreichung für das ESG-Ziel über 100 % ist nicht möglich.

Für die Gesamtzielerreichung wird die Zielerreichung des Erfolgsziels der absoluten Kursentwicklung mit 80 % und des ESG-Ziels

mit 20 % gewichtet. Das Ergebnis bildet den Gesamtzielerreichungsgrad (in Prozent), der (abgerundet auf die nächste ganze

Zahl) die Anzahl der ausübbaren Aktienoptionen bestimmt.

| | (v) | Ausübbarkeit der Aktienoptionen

Aktienoptionen sind nur ausübbar, wenn die Wartezeit abgelaufen ist und soweit die Erfolgsziele erreicht wurden. Die Bedienung

der Aktienoptionen erfolgt in (eigenen oder neuen) Aktien der Gesellschaft, wobei je eine Aktienoption zum Bezug von je einer

Aktie berechtigt, oder nach Wahl der Gesellschaft als Barzahlung in Höhe des Schlusskurses, den die Aktie der Gesellschaft

am letzten Handelstag vor dem Ausübungstag im Handelssystem mit dem höchsten gesamten Handelsumsatz an Aktien der Gesellschaft

oder an solche vertretenden Rechten oder Zertifikaten an den zehn letzten Tagen vor dem Ausübungstag, an denen dieses Handelssystem

für den allgemeinen Börsenhandel geöffnet gewesen ist, hat.

| | (vi) | Ausübungszeiträume und Laufzeit

Die Aktienoptionen können von den Bezugsberechtigten innerhalb von fünf Jahren nach dem Zeitpunkt ausgeübt werden, zu dem

die Wartezeit abgelaufen ist („Ausübungszeitraum“). Der Ausübungszeitraum kann vom Aufsichtsrat der Gesellschaft angemessen verlängert werden, sofern aufgrund gesetzlicher

oder unternehmensinterner Vorschriften die Ausübung zum Ablauf des ursprünglichen Ausübungszeitraum nicht möglich ist. Die

Laufzeit der Aktienoptionen endet nach Ablauf des jeweiligen (gegebenenfalls verlängerten) Ausübungszeitraums. Aktienoptionen,

die bis zum Ablauf des jeweiligen Ausübungszeitraums nicht ausgeübt worden sind, verfallen entschädigungslos.

| | (vii) | Ausübungspreis

Bei Ausübung der Aktienoptionen ist für jede zu beziehende Aktie der Ausübungspreis zu zahlen. Der Ausübungspreis je Aktie

entspricht dem volumengewichteten Sechs-Monats-Durchschnittskurs der Aktie der Gesellschaft am Tag vor dem Ausgabetag oder

dem in Beträge je Aktie umzurechnenden volumengewichteten Sechs-Monats-Durchschnittskurs am Tag vor dem Ausgabetag des die

Aktie vertretenden Rechts oder Zertifikats im Handelssystem mit dem höchsten gesamten Handelsumsatz an Aktien der Gesellschaft

oder an solche vertretenden Rechten oder Zertifikaten an den zehn dem Tag vor dem Ausgabezeitraum vorangehenden Tagen, an

denen dieses Handelssystem für den allgemeinen Börsenhandel geöffnet gewesen ist. Der Mindestausübungspreis entspricht mindestens

dem geringsten Ausgabebetrag im Sinne von § 9 Abs. 1 AktG.

| | (viii) | Ersetzungsrechte der Gesellschaft

Die Gesellschaft kann ausgeübte Aktienoptionen durch Ausgabe von neuen, auf den Inhaber oder auf den Namen lautende Stückaktien

aus dem hierfür nach Maßgabe des nachstehenden zu schaffenden Bedingten Kapitals 2022/II bedienen. Die Gesellschaft ist auch

berechtigt, anstatt neuer Aktien ganz oder teilweise eigene Aktien zu liefern. Ferner ist die Gesellschaft berechtigt, ganz

oder teilweise anstelle der Lieferung von (neuen oder eigenen) Aktien den Wert der bei Ausübung von Aktien zu liefernden Aktien

abzüglich des Ausübungspreises als Barzahlung zu leisten. Die Höhe der Barzahlung je zu liefernden Aktie entspricht dem Schlusskurs,

den die Aktie der Gesellschaft am letzten Handelstag vor dem Ausübungstag im Handelssystem mit dem höchsten gesamten Handelsumsatz

an Aktien der Gesellschaft oder an solche vertretenden Rechten oder Zertifikaten an den zehn letzten Tagen vor dem Ausübungstag

hat, an denen dieses Handelssystem für den allgemeinen Börsenhandel geöffnet gewesen ist. Die Entscheidung, welche Alternative

von der Gesellschaft im Einzelfall gewählt wird, trifft der Aufsichtsrat der Gesellschaft.

| | (ix) | Persönliches Recht

Die Aktienoptionen sind rechtsgeschäftlich nicht übertragbar oder verpfändbar, sie sind jedoch vererblich, soweit sie unverfallbar

sind. Ebenfalls ist eine Übertragung zur Erfüllung von Vermächtnissen zulässig. Die Aktienoptionen können nur durch den jeweiligen

Bezugsberechtigten selbst oder seine Erben oder Vermächtnisnehmer ausgeübt werden. Können Aktienoptionen nach Maßgabe der

vorstehenden Regelung nicht mehr ausgeübt werden, so verfallen sie ersatz- und entschädigungslos. Die Bestimmung über die

Ermächtigung zur erneuten Ausgabe von verfallenden Aktienoptionen an Bezugsberechtigte bleibt davon unberührt.

Die Bedingungen des Aktienoptionsprogramms können vorsehen, dass Aktienoptionen ganz oder teilweise ersatz- und entschädigungslos

verfallen, wenn das Dienstverhältnis von Bezugsberechtigten endet. Hierdurch verfallene Aktienoptionen können erneut ausgegeben

werden. Für den Todesfall, die Pensionierung, Berufsunfähigkeit und sonstige Sonderfälle des Ausscheidens sowie für den Fall

des Kontrollwechsels (Change of Control) und zur Erfüllung gesetzlicher Anforderungen können Sonderregelungen getroffen werden.

Die Entscheidung über Sonderregelungen obliegt dem Aufsichtsrat.

| | (x) | Verwässerungsschutz

Die Bedingungen des Aktienoptionsprogramms können übliche Verwässerungsschutzklauseln enthalten, aufgrund derer der der wirtschaftliche

Wert der Aktienoptionen entsprechend der Regelung in § 216 Abs. 3 AktG im Wesentlichen gesichert wird, insbesondere, indem

für die Ermittlung der Anzahl der je Aktienoption auszugebenden Aktien ein etwaiger Aktiensplit, Kapitalerhöhungen aus Gesellschaftsmitteln

mit Ausgabe neuer Aktien oder andere Maßnahmen mit vergleichbaren Effekten berücksichtigt werden.

| | (xi) | Gewinnanteilsberechtigung

Die neuen, auf den Inhaber der den Namen lautenden Stückaktien nehmen vom Beginn des Geschäftsjahres an, für das zum Zeitpunkt

der Ausübung des Bezugsrechts noch kein Beschluss der Hauptversammlung über die Verwendung des Bilanzgewinns gefasst worden

ist, am Gewinn teil.

| | (xii) | Ermächtigung zur Festlegung weiterer Einzelheiten

Die weiteren Einzelheiten der Gewährung und Erfüllung von Aktienoptionen für die Ausgabe der Aktien aus dem Bedingten Kapital

2022/II sowie die weiteren Bedingungen des Aktienoptionsprogramms werden durch den Aufsichtsrat der Gesellschaft festgesetzt.

Zu den weiteren Regelungen gehören insbesondere die Entscheidung über die einmalige oder wiederholte Auflage von Tranchen

zur Ausnutzung der Ermächtigung zur Gewährung von Aktienoptionen sowie Bestimmungen über die Durchführung des Aktienoptionsprogramms

und die verschiedenen Tranchen und das Verfahren der Zuteilung und Ausübung der Aktienoptionen, die Zuteilung von Aktienoptionen

an einzelne Bezugsberechtigte, die Festlegung des Ausgabetags innerhalb des jeweiligen Ausgabezeitraums sowie Regelungen über

die Ausübbarkeit oder den Verfall in Sonderfällen, insbesondere im Falle des Ausscheidens von Bezugsberechtigten aus dem Dienstverhältnis,

im Todesfall oder im Falle eines Kontrollwechsels (Change of Control), des Abschlusses eines Unternehmensvertrags oder eines

Delistings, zur Einhaltung einer Maximalvergütung für die Mitglieder des Vorstands, zur Anpassung im Falle von außerordentlichen

Entwicklungen und zur Einbehaltung oder Rückforderung von Aktienoptionen sowie zur Erfüllung gesetzlicher Anforderungen.

| | (xiii) | Bedingtes Kapital 2022/II

Das Grundkapital der Gesellschaft wird um bis zu EUR 115.000,00 durch Ausgabe von bis zu 115.000 neuen, auf den Inhaber oder

auf den Namen lautenden Stückaktien bedingt erhöht (Bedingtes Kapital 2022/II). Die bedingte Kapitalerhöhung dient ausschließlich

der Gewährung von Bezugsrechten auf Aktien (Aktienoptionen) an Vorstandsmitglieder der Gesellschaft, die aufgrund der Ermächtigung

der Hauptversammlung vom 14. Juli 2022 gewährt werden. Die Ausgabe der Aktien erfolgt zu dem in der vorstehenden Ermächtigung

festgelegten Ausgabebetrag. Die bedingte Kapitalerhöhung wird nur insoweit durchgeführt, als Bezugsrechte ausgeübt werden

und die Gesellschaft zur Erfüllung der Bezugsrechte weder eigene Aktien noch einen Barausgleich gewährt. Die neuen Aktien

nehmen vom Beginn des Geschäftsjahres an, für das zum Zeitpunkt der Ausübung des Bezugsrechts noch kein Beschluss der Hauptversammlung

über die Verwendung des Bilanzgewinns gefasst worden ist, am Gewinn teil. Der Aufsichtsrat der Gesellschaft wird ermächtigt,

die weiteren Einzelheiten der bedingten Kapitalerhöhung und ihrer Durchführung festzusetzen.

|

| | b) | Satzungsänderung |

§ 4 der Satzung wird um folgenden neuen Absatz 11 ergänzt:

„(11) Das Grundkapital der Gesellschaft ist um bis zu EUR 115.000,00 durch Ausgabe von bis zu 115.000 neuen, auf den Inhaber

oder den Namen lautende Stückaktien bedingt erhöht (Bedingtes Kapital 2022/II). Die bedingte Kapitalerhöhung dient ausschließlich

der Gewährung von Bezugsrechten auf Aktien (Aktienoptionen) an Vorstandsmitglieder der Gesellschaft, die aufgrund der Ermächtigung

der Hauptversammlung vom 14. Juli 2022 gewährt werden. Die Ausgabe der Aktien erfolgt zu dem in der Ermächtigung festgelegten

Ausgabebetrag. Die bedingte Kapitalerhöhung wird nur insoweit durchgeführt, als Bezugsrechte ausgeübt werden und die Gesellschaft

zur Erfüllung der Bezugsrechte weder eigene Aktien noch einen Barausgleich gewährt. Die neuen Aktien nehmen vom Beginn des

Geschäftsjahres an, für das zum Zeitpunkt der Ausübung des Bezugsrechts noch kein Beschluss der Hauptversammlung über die

Verwendung des Bilanzgewinns gefasst worden ist, am Gewinn teil. Der Aufsichtsrat der Gesellschaft ist ermächtigt, die weiteren

Einzelheiten der bedingten Kapitalerhöhung und ihrer Durchführung festzusetzen. Der Aufsichtsrat ist zudem ermächtigt, die

Fassung der Satzung jeweils entsprechend der Ausgabe von Bezugsaktien anzupassen.“

Der Vorstand und der Aufsichtsratsvorsitzende werden ermächtigt, das Bedingte Kapital 2022/II und die damit einhergehende

Änderung der Satzung unabhängig von den übrigen Beschlüssen der Hauptversammlung zur Eintragung in das Handelsregister anzumelden.

| | 16. |

Beschlussfassung über die Schaffung eines neuen genehmigten Kapitals mit der Möglichkeit zum Bezugsrechtsausschluss (Genehmigtes

Kapital 2022/II) sowie eine entsprechende Änderung der Satzung in § 4 (Grundkapital) Der Vorstand beabsichtigt, mit Zustimmung des Aufsichtsrats ein weiteres Restricted Stock Unit Program als langfristiges aktienbasiertes

Vergütungselement für ausgewählte Mitarbeiter der Gesellschaft und mit ihr verbundener Unternehmen (die „Teilnehmer“) zu beschließen (das „RSUP“). Das RSUP soll im Wesentlichen dem bereits bisher bei der Gesellschaft bestehenden Restricted Stock Unit Program entsprechen.

Ein attraktives und wettbewerbsfähiges Vergütungsprogramm stellt eine wesentliche Komponente zur Gewinnung und langfristigen

Bindung hervorragend qualifizierter Mitarbeiter dar. Im Rahmen des RSUP soll die Gesellschaft Teilnehmern sogenannte „Restricted

Stock Units“ („RSUs“) zuteilen können, die unter bestimmten Voraussetzungen dem begünstigten Teilnehmer ein Recht auf eine Barzahlung, eine Übertragung

von Aktien der Gesellschaft oder eine Kombination von Barzahlung und Aktien der Gesellschaft gewähren, wobei der Gesamtbetrag

des Anspruchs der Teilnehmer von der Entwicklung des Aktienkurses der Gesellschaft abhängt. Die Gesellschaft hat die Möglichkeit,

nach eigenem Ermessen zu entscheiden, ob sie den Anspruch des Teilnehmers durch Barzahlung, durch Aktien der Gesellschaft

oder durch eine Kombination von Barzahlung und Aktien der Gesellschaft erfüllt. Um es der Gesellschaft in diesem Zusammenhang

zu ermöglichen, neue Aktien auszugeben, und die Zahlungsansprüche der Teilnehmer bei Fälligkeit zu erfüllen, soll ein neues

genehmigtes Kapital (Genehmigtes Kapital 2022/II) geschaffen werden. Vorstand und Aufsichtsrat schlagen daher vor, wie folgt

zu beschließen:

| a) | Schaffung eines Genehmigten Kapitals 2022/II unter Ausschluss des Bezugsrechts

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats das Grundkapital der Gesellschaft in der Zeit bis einschließlich

zum 13. Juli 2027 um bis zu EUR 262.147,00 einmalig oder mehrmals durch Ausgabe von bis zu 262.147 neuen, auf den Inhaber

oder auf den Namen lautenden Stückaktien gegen Bar- und/oder Sacheinlagen zu erhöhen (Genehmigtes Kapital 2022/II).

Das Bezugsrecht der Aktionäre ist ausgeschlossen. Das Genehmigte Kapital 2022/II dient der Lieferung von Aktien der Gesellschaft

zur Bedienung von unter dem Restricted Stock Unit Program (RSUP) der Gesellschaft an ausgewählte Mitarbeiter der Gesellschaft

und mit ihr verbundener Unternehmen nach näherer Maßgabe des RSUP gewährten Restricted Stock Units (RSUs) gegen Einlage der

unter den RSUs jeweils entstandenen Zahlungsansprüche.

Der Ausgabebetrag der neuen Aktien kann durch Bar- und/oder Sacheinlagen, insbesondere auch durch Einlage von Forderungen

gegen die Gesellschaft unter dem RSUP erbracht werden. Der Vorstand wird ermächtigt, die weiteren Einzelheiten der Kapitalerhöhung

und ihrer Durchführung mit Zustimmung des Aufsichtsrats festzulegen; dies umfasst auch die Festlegung der Gewinnanteilsberechtigung

der neuen Aktien, welche abweichend von § 60 Abs. 2 AktG auch für ein bereits abgelaufenes Geschäftsjahr festgelegt werden

kann, wenn im Zeitpunkt der Ausgabe der neuen Aktien ein Gewinnverwendungsbeschluss der Hauptversammlung über den Gewinn dieses

Geschäftsjahres noch nicht gefasst worden ist.

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Kapitalerhöhung sowie die Bedingungen

der Aktienausgabe festzulegen. Der Vorstand wird ferner zur Ausgabe der RSUs ermächtigt. Der Aufsichtsrat wird ermächtigt,

§ 4 der Satzung nach vollständiger oder teilweiser Durchführung der Erhöhung des Grundkapitals entsprechend der jeweiligen

Inanspruchnahme des genehmigten Kapitals und nach Ablauf der Ermächtigungsfrist anzupassen.

| | b) | Ergänzung von § 4 der Satzung

§ 4 der Satzung wird um folgenden neuen Absatz 12 ergänzt: „(12) Der Vorstand ist ermächtigt, mit Zustimmung des Aufsichtsrats das Grundkapital der Gesellschaft in der Zeit bis einschließlich

zum 13. Juli 2027 um bis zu EUR 262.147,00 einmalig oder mehrmals durch Ausgabe von bis zu 262.147 neuen, auf den Namen oder

auf den Inhaber lautenden Stückaktien gegen Bar- und/oder Sacheinlagen zu erhöhen (Genehmigtes Kapital 2022/II).

Das Bezugsrecht der Aktionäre ist ausgeschlossen. Das Genehmigte Kapital 2022/II dient der Lieferung von Aktien der Gesellschaft

zur Bedienung von unter dem Restricted Stock Unit Program der Gesellschaft (RSUP) an ausgewählte Mitarbeiter der Gesellschaft

und mit ihr verbundener Unternehmen nach näherer Maßgabe des RSUP gewährten Restricted Stock Units (RSUs) gegen Einlage der

unter den RSUs jeweils entstandenen Zahlungsansprüche. Der Ausgabebetrag der neuen Aktien kann durch Bar- und/oder Sacheinlagen,

insbesondere auch durch Einlage von Forderungen gegen die Gesellschaft unter dem RSUP, erbracht werden. Der Vorstand ist ermächtigt,

die weiteren Einzelheiten der Kapitalerhöhung und ihrer Durchführung mit Zustimmung des Aufsichtsrats festzulegen, dies umfasst

auch die Festlegung der Gewinnanteilsberechtigung der neuen Aktien, welche abweichend von § 60 Abs. 2 AktG auch für ein bereits

abgelaufenes Geschäftsjahr festgelegt werden kann, wenn im Zeitpunkt der Ausgabe der neuen Aktien ein Gewinnverwendungsbeschluss

der Hauptversammlung über den Gewinn dieses Geschäftsjahres noch nicht gefasst worden ist.

Der Vorstand ist ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Kapitalerhöhung sowie die Bedingungen

der Aktienausgabe festzulegen. Diese Ermächtigung umfasst auch bereits die Ausgabe der RSUs. Der Aufsichtsrat ist ermächtigt,

§ 4 der Satzung nach vollständiger oder teilweiser Durchführung der Erhöhung des Grundkapitals entsprechend der jeweiligen

Inanspruchnahme des genehmigten Kapitals und nach Ablauf der Ermächtigungsfrist anzupassen.“ | | c) | Anmeldung zur Eintragung im Handelsregister

Der Vorstand und der Aufsichtsratsvorsitzende werden ermächtigt, das Genehmigte Kapital 2022/II und die damit einhergehende

Satzungsänderung unabhängig von den übrigen Beschlüssen der Hauptversammlung zur Eintragung in das Handelsregister anzumelden.

|

|

II.

Vergütungssystem für die Mitglieder des Vorstands der Mynaric AG

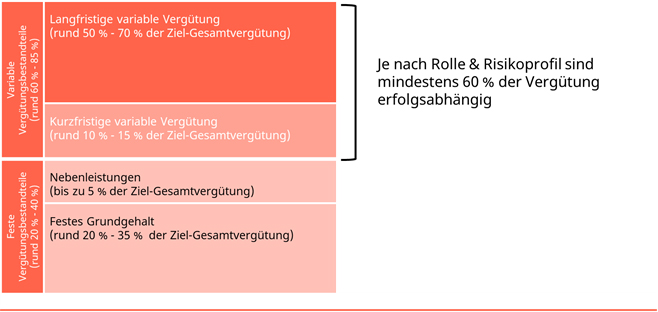

A. Grundzüge des Vergütungssystems für die Mitglieder des Vorstandss der Mynaric AG Das Vergütungssystem für die Mitglieder des Vorstands der Mynaric AG leistet einen wesentlichen Beitrag zur Förderung der

Geschäftsstrategie und zur langfristigen Entwicklung der Mynaric AG. Durch die Ausgestaltung der Vergütung der Mitglieder

des Vorstands als Festvergütung einerseits, und als kurzfristig variable und langfristig variable Vergütung andererseits,

schafft das Vergütungssystem einen Anreiz für eine ergebnisorientierte und nachhaltige Unternehmensführung und gewährt den