Das Börsenjahr neigt sich dem Ende und setzt Investoren unter Druck. Rote Vorzeichen sind auf Jahressicht bei vielen Produkten der Finanzbranche nicht mehr auszuschliessen. Von einer Jahresendrallye mag niemand mehr reden. Das kleine Plus der Vorwoche täuscht im DAX über die brisante Situation hinweg. Immerhin generierten wir zum Wochenstart ein neues 2-jahrestief. Im direkten Vergleich zwischen dem DAX und dem Dow Jones geht der Punkt jedoch an unseren Index. Zwar betrug der Wochengewinn nur 0,72 Prozent, doch der Dow Jones rutschte vor allem am Freitag ins Minus und hinterlässt eine negative Woche mit -1,2 Prozent und einem Indexstand nahe der Verlaufstiefs. Darauf gehe ich etwas später noch einmal gesondert ein. Zuvor ein kleiner Wochenrückblick.

Nach der „tiefroten Woche zum 2. Advent“ (hier nachzulesen) tauchte der Deutsche Aktienindex direkt am Montag tiefer in den skizzierten Auffangbereich des Wochencharts aus der Vorwochenanalyse ein:

Unter hohem Abgabedruck war der Montag auch der schwächste Börsentag der Handelswoche. Im Tief erreichten wir 10.585 Punkte und markierten damit ein neues 2-Jahrestief. Erst nach diesem „Ausschütteln“ des Marktes kam es dann zu der in Aussicht gestellten Korrektur. Sie vollzog sich sehr langsam, wie man beim Blick auf die Wochenentwicklung sehen kann:

Der Markt folgte damit einem Korrekturmuster, was ich in der Vorwoche anhand des Tageschart wie folgt skizziert und angedeutet hatte (altes Chartbild):

Trägt man die aktuellen Hochpunkte der Woche nun in diesem Chartbild ab, wird die Berührung des Marktes mit der Trendlinie sehr gut sichtbar und ist keine „Überraschung“ mehr. Sie stellte sich als Widerstand heraus:

Dabei war der Bereich um 10.940 Punkte sehr relevant – kurzer Einwurf aus der Vorwoche als Zitat:

Aufgezoomt wird der Bereich noch deutlicher sichtbar. Konkret endet er erst über 10.940 Punkten und unterstreicht noch einmal, dass solche Marken relevanter sind, als optisch runde Marken wie die 11.000er.

Auch die EZB konnte den Markt letztlich nicht darüber hinwegheben. Wie Mario Draghi am Donnerstag zur EZB-Sitzung aussagte, ist wohl die „große Geldschwemme“ (mit den Worten der SZ gesprochen) vorbei, die Europäische Zentralbank bleibt jedoch der größte Akteur am Anleihemarkt. Die Zinsen blieben weiterhin auf historisch niedrigem Niveau. Dies soll auch bis in den Sommer 2019 hinein so bleiben.

Als Trader konnte man mit diesem Wissen entsprechend aktiv werden. Denn unten blau markierte Bereich war ein Ziel der Bullen und hatte bei einem Bruch das Potenzial, erneut die Bären die in den Markt zu locken. Ich nenne solche Marken dann immer „Short-Trigger“ und versuche mich direkt dort zu positionieren:

Ausgelöst wurde dieser Trigger in der Nacht, was man nur in einem Endloskontrakt mit CFDs handeln konnte, nicht jedoch zu den Börsenhandelszeiten.

Handelszeiten im DAX – Welche unterschiedlichen Zeiten sind relevant?

Dabei bildete sich erneut ein GAP aus, eine so genannte „Kurslücke“ im Chartbild zwischen dem abendlichen Schlusskurs und der Markteröffnung des Folgetages. Auch dies ist immer wieder ein spannendes Szenario, auf das vor allem Daytrader mit ihren Setups abzielen. Wie man in der Nachbereitung des gezeigten Handelstages sehen kann, wurde diese Kurslücke dann am Freitag geschlossen und zeigte damit einmal mehr den Sinn hinter solchen Analysen:

Selbige GAP-Strategie konnte auch an der Wall Street eingesetzt werden. Hier sahen wir mehrfach mehrere hundert Punkte GAPs zur jeweiligen Handelseröffnung, welche bereits wenig später geschlossen wurden. So als Beispiel am Dienstag, als 400 Punkte Aufschlag in der Eröffnungsphase komplett abverkauft wurden:

Auch hier war eine blau skizzierte Range im Markt dominant, an der sich die Akteure orientierten. Im Falle des Dow Jones kommt diesem Bereich noch eine weiter Bedeutung zu. Mit dem Zusteuern auf die 24.000 Punkte hat der Dow Jones nicht nur für Daytrader eine spannende Marke im Blick. Diesen Bereich konnten wir in den letzten Monaten bereits mehrfach berühren und uns davon bisher dynamisch lösen:

Ob dies auch vor Weihnachten noch einmal gelingen wird? Immerhin befindet sich der Markt seit September in einer Art Umschwungphase. Aus dem ehemaligen Aufwärtstrend hat sich ein Abwärtstrend formiert und somit auch das Sentiment gedreht:

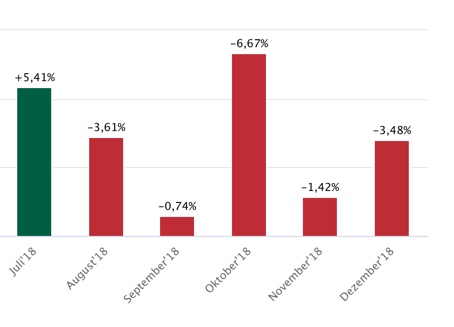

Die aktuellen Szenarien habe ich als Dow Jones Analyse hier abgelegt. Widmen wir uns nun wieder dem DAX. Dieser zeigt auf Monatsbasis erneut rot an. Gewinne gab es bei dieser Statistik zuletzt im Juli:

Um hier eine andere Färbung zu erreichen, müsste der DAX über 11.000 Punkte steigen. Damit würde sich auch das große Chartbild entsprechend aufhellen. Die 10.940 bis 10.980 aus dieser Handelswoche sind dabei nur eine Stufe auf diesem Weg und die runde Marke von 11.000 Punkten, wie eingangs schon zitiert, keine wirkliche Hürde aus Sicht der Charttechnik:

Vielmehr orientiere ich mich im großen Chartbild an den ehemaligen Unterstützungen aus Oktober und November, die nun als geballter Widerstand zu sehen sind. Nutzen Sie diesen großen Überblick für eine erste Orientierung, auf welcher Richtungsseite der Bewegung wir uns momentan befinden. Mit 15 Prozent Kursverlust im laufenden Jahr ist dies zwar auf einen Blick erkennbar, doch ab wann diese Richtung drehen könnte, ist für uns Trader ja die spannendere Frage.

Kurzfristig und damit für die täglichen Trading-Chancen maßgeblich sind die fast auf einer Höhe liegenden Verlaufstiefs um 10.730 eine gute Orientierung – neben der gezeigten Zone bei 10.940. Beides füge ich im Chartbild zusammen:

Größere Impulse, die für einen Ausbruch aus dieser Bandbreite sorgen könnten, entnehmen wir wieder dem Wirtschaftskalender. Dabei sind die Verbraucherpreisdaten der EU am Montag 11 Uhr, die FED-Zinsentscheidung der USA am Mittwoch 20 Uhr, die Zinsentscheidungen der BoJ und BoE am Donnerstag und natürlich das US-BIP mit den Konsumausgaben am Freitag 14.30 Uhr noch einmal die Highlights vor Weihnachten.

Ich würde mich freuen, wenn Sie hier ebenfalls mit Aufmerksamkeit und dem notwenigen Risikomanagement am Ball bleiben und meine Ideen als Impuls in die neue Woche mitnehmen.

Eine erfolgreiche Woche wünscht Andreas Mueller (Bernecker1977)

Risikohinweis: Der Handel mit Finanzprodukten ist risikoreich. Sie können Ihr eingesetztes Kapital verlieren. Diese Analyse ist keine Handelsempfehlung und enthält lediglich unverbindliche Analysen und Prognosen zu den gegenwärtigen und zukünftigen Marktverhältnissen. Sämtliche in dieser Publikation getroffenen Angaben dienen der Information. Sie dürfen nicht als Angebot oder Empfehlung für Anlageentscheidungen verstanden werden.

Andreas Mueller ist unter dem Pseudonym „Bernecker1977“ als Trader, Referent und Coach seit 2001 aktiv. Er handelt seit rund 20 Jahren Indizes, Devisen und Rohstoffe an der Börse mit Futures, Derivaten und CFDs. Dabei basiert sein Trading auf Sentimentdaten und Charttechnik. Als studierter Diplom-Kaufmann streut Andreas Mueller seine Erfahrungen u.a. auf wallstreet-online seit dem Jahr 2005 in den „Tages-Trading-Chancen“ ein und ist dort Ansprechpartner für alle börsenrelevanten Fragen. Auf markteinblicke.de analysiert er den DAX mit Hilfe der Charttechnik. Weitere Informationen erhalten Sie in seinem Facebook-Kanal und auf seinem Blog www.bernecker1977.de

Andreas Mueller ist unter dem Pseudonym „Bernecker1977“ als Trader, Referent und Coach seit 2001 aktiv. Er handelt seit rund 20 Jahren Indizes, Devisen und Rohstoffe an der Börse mit Futures, Derivaten und CFDs. Dabei basiert sein Trading auf Sentimentdaten und Charttechnik. Als studierter Diplom-Kaufmann streut Andreas Mueller seine Erfahrungen u.a. auf wallstreet-online seit dem Jahr 2005 in den „Tages-Trading-Chancen“ ein und ist dort Ansprechpartner für alle börsenrelevanten Fragen. Auf markteinblicke.de analysiert er den DAX mit Hilfe der Charttechnik. Weitere Informationen erhalten Sie in seinem Facebook-Kanal und auf seinem Blog www.bernecker1977.de

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die CASMOS Media GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: Andreas Mueller / Pressefoto Deutsche Börse AG

DAX

DAX