Vor dem Hintergrund verbesserter Marktbedingungen und einer erhöhten Sichtbarkeit der Wirtschaftsaussichten erscheint der Small-Cap-Sektor aktuell besonders attraktiv für langfristige Anlagen, aber auch für kurzfristige (die nächsten 12 Monate). Dennoch sollten wir die Qualität der Fundamentaldaten von Unternehmen, in die wir investieren, nicht vernachlässigen. Diese wird im folgenden anhand von drei Grafiken visualisiert.

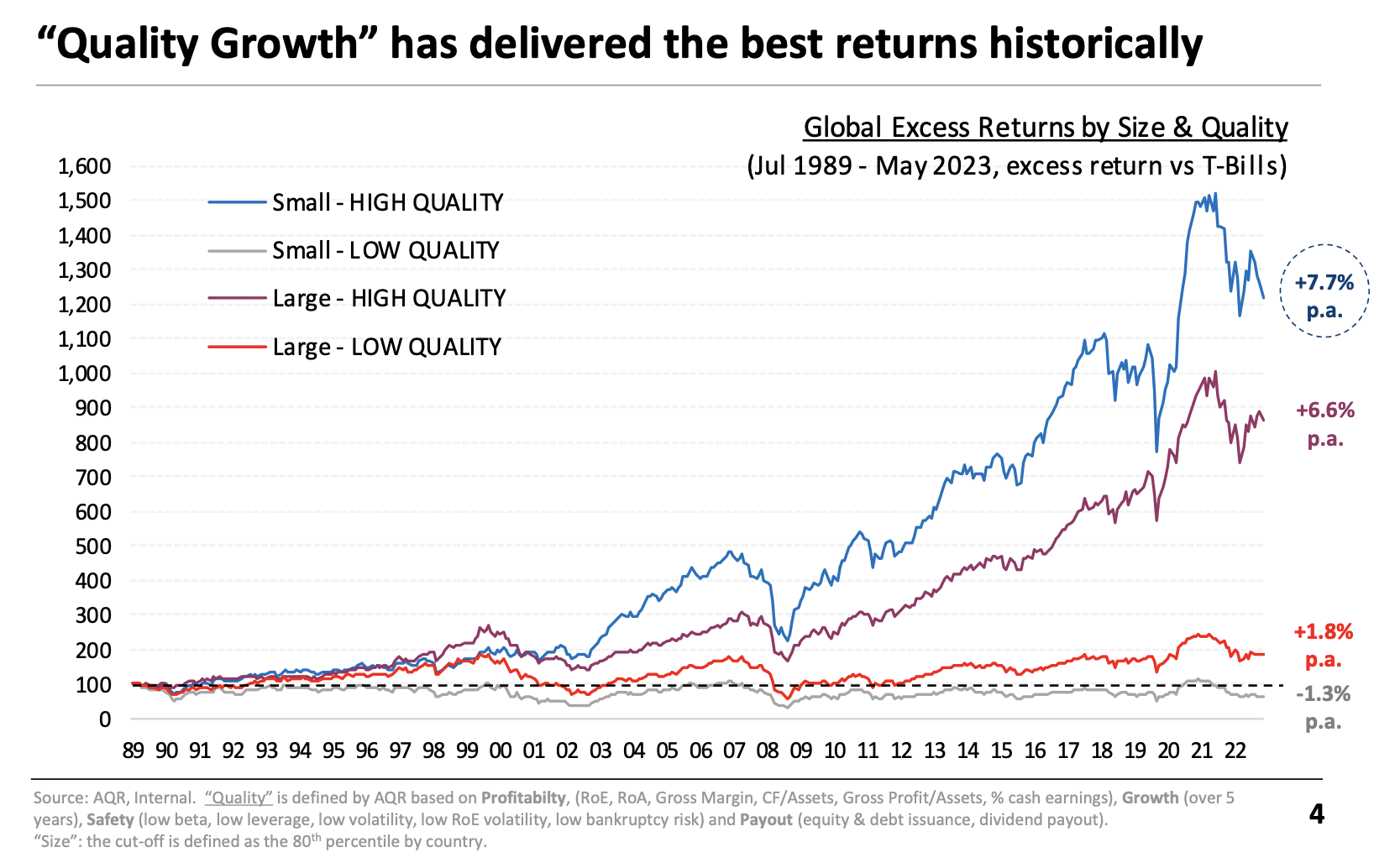

Grafik 1: Small Caps mit hoher Qualität erzielen eine überdurchschnittliche Wertentwicklung

Unternehmen mit nachhaltigem Wachstum (Growth) und qualitativen Fundamentaldaten (Quality) erzielen historisch eine deutlich bessere Performance als breite Indizes - wenn wir einen ausreichend langen Zeithorizont (> 5 Jahre) betrachten.

Diese Performance-Differenz ist besonders sichtbar, wenn wir hochwertige Unternehmen (High Quality) mit minderwertigen Unternehmen (Low Quality) vergleichen. Aber etwas, das einige immer wieder zu vergessen scheinen, ist die historische Outperformance von Small Caps im Vergleich zu Large Caps.

Die Überperformance von Small Caps gegenüber Large Caps betrug seit 1989 (bereinigt um die Rendite von T-Bills) +1,1% pro Jahr (bereinigter CAGR von 7,7% für Small Caps und 6,6% für Large Caps). Wenngleich dieser Performance-Überschuss von +1,1% pro Jahr nicht sehr hoch erscheint, ist er über 34 Jahre dank des Zinseszinses enorm. Ein Beispiel: 10.000 Euro, die 34 Jahre lang mit 6,6% pro Jahr angelegt wurden, ergeben 87.850 Euro bei Large Caps im Vergleich zu 124.547 Euro bei Small Caps - ein Unterschied von 36.697 Euro und mehr als das Dreifache des ursprünglichen Einsatzes.

Quelle: AQR

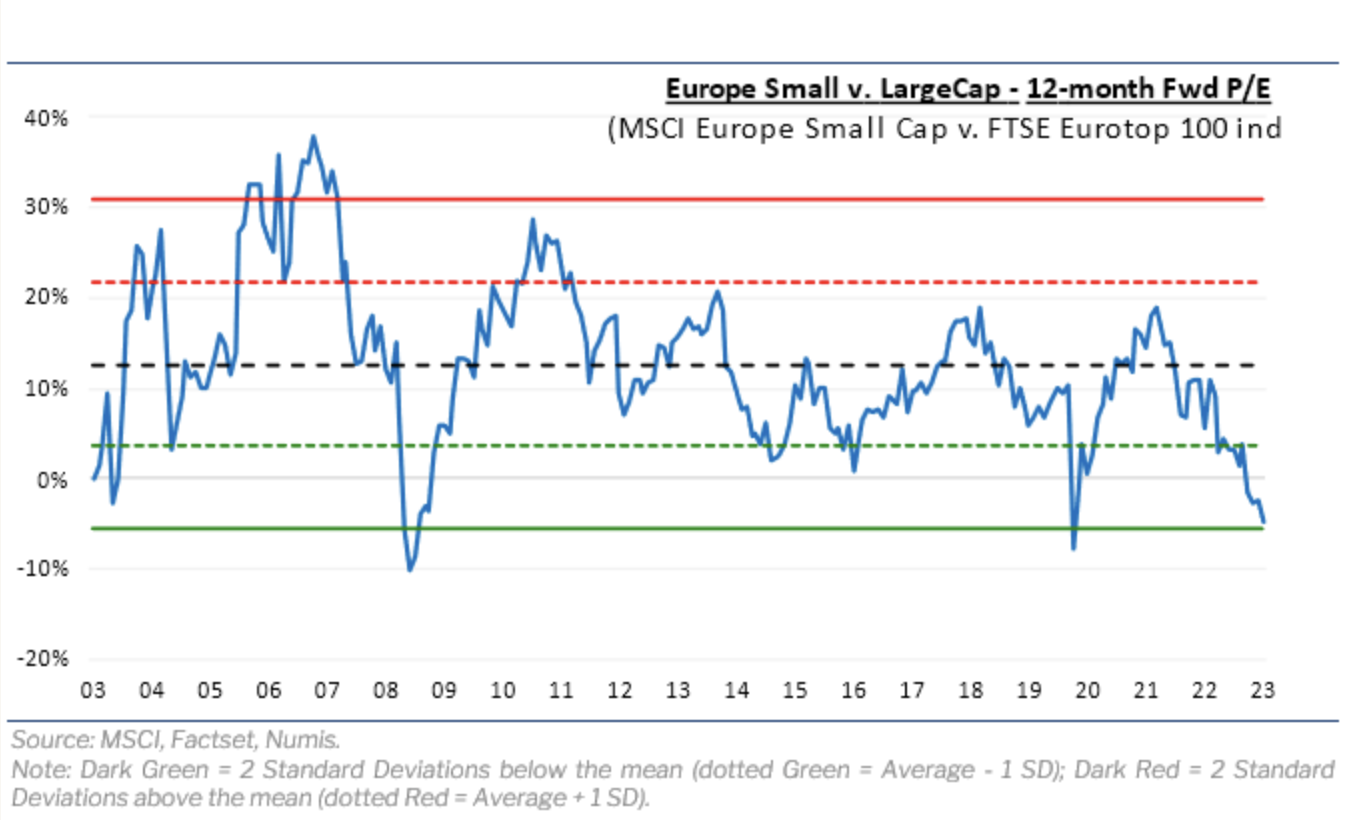

Grafik 2: Aktuell ist ein deutlicher Abschlag im Small Cap-Segment sichtbar

Trotz dieser historischen Überperformance wurden die Small Caps in den letzten Jahren, insbesondere seit 2018, an der Börse stark durchgeschüttelt. Das Jahr 2020 brachte diesem Kapitalisierungssegment neuen Auftrieb, aber der Effekt verpuffte schnell. Aktuell befinden wir uns auf historisch attraktiven Niveaus mit einem Abschlag von 7% in Bezug auf das Forward P/E Premium gegenüber Large Caps, wie die folgende Grafik für Europa zeigt.

Quellen: MSCI, Factset, Numis

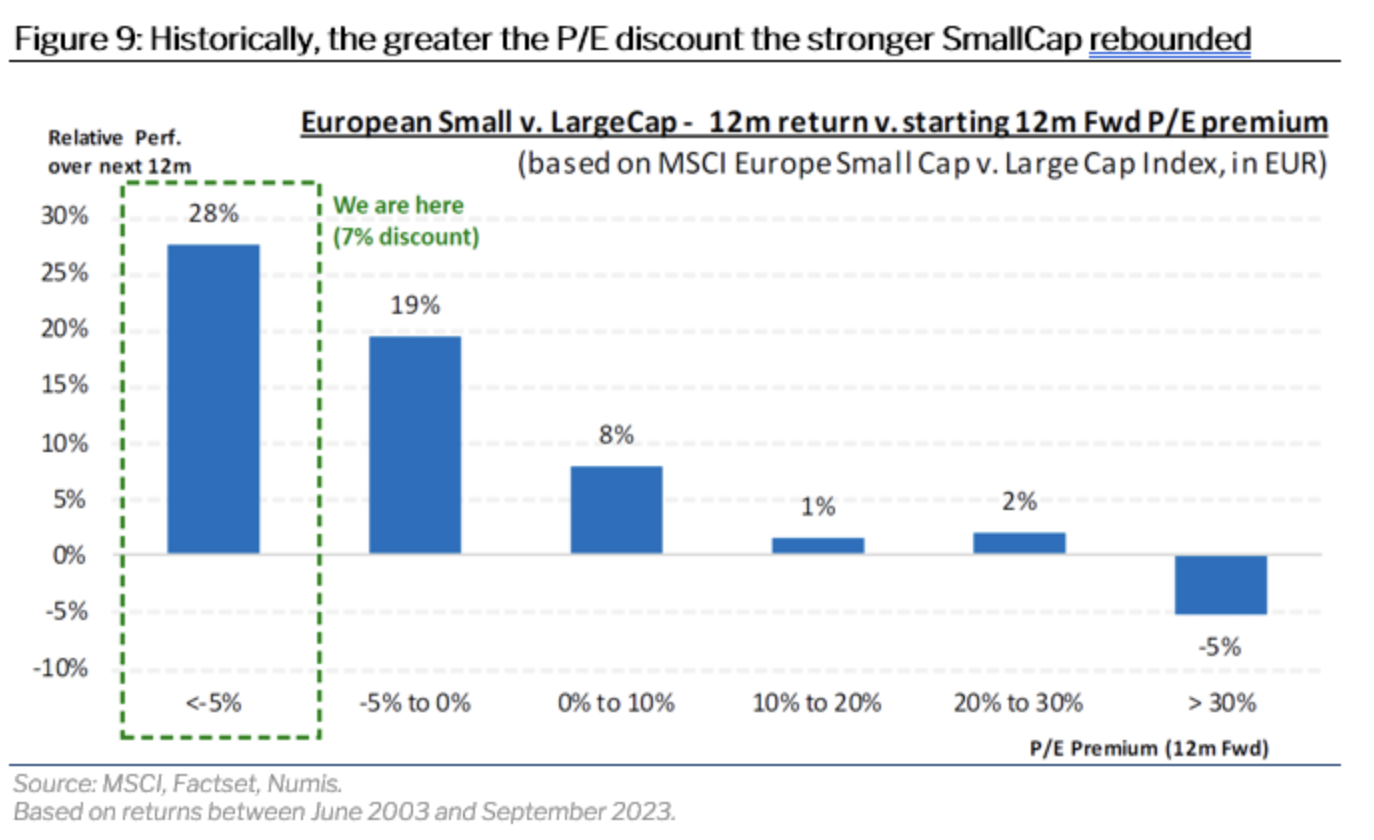

Grafik 3: Ein Potenzial von 28% Outperformance für die nächsten 12 Monate

In der Regel führt ein so hoher relativer Abschlag gegenüber Large Caps zu einem starken anschließenden Rebound. Die relative Performance von europäischen Small Caps liegt in den 12 Monaten nach einem solchen Abschlag meist 28% über der von europäischen Large Caps (aktuell 7%).

Quellen: MSCI, Factset, Numis.

Zur Vertiefung hier eine Liste von europäischen Small Caps mit soliden Fundamentaldaten (Quality) und nachhaltigem Wachstum (Growth):